ПСК — это так называемая «полная стоимость кредита», которую должны узнавать все заемщики, чтобы быть осведомленными о реальной стоимости кредита и его влиянии на их финансовое положение. Что же такое ПСК и как он рассчитывается?

ПСК включает в себя не только сумму кредита, но и все дополнительные платежи, комиссии и проценты, которые должны быть уплачены заемщиком по договору. Обычно банки указывают размер ПСК в рублях на лицевой стороне кредитного договора, чтобы заемщик мог сразу оценить полную стоимость займа.

ПСК может изменяться в зависимости от нескольких факторов, таких как сумма и срок кредита, процентная ставка, платежи и комиссии, установленные банком. Важно отметить, что ПСК не является постоянной величиной и может различаться для разных заемщиков и банков. Также ПСК может быть упрощенной или полной, а иногда банки указывают только информационное значение ПСК для ознакомления заемщика.

ПСК в кредитном договоре: суть и нормы

Почему ПСК важен для заемщика? Посмотреть на полную стоимость займа, рассчитать ее самостоятельно или узнать у банка, важно для оценки реальной стоимости кредита и его влияния на финансовое состояние заемщика. Зачем заемщику знать полную стоимость займа? Чтобы ясно понимать, сколько дополнительных средств потребуется уплатить сверх суммы займа. В случае существенного повышения ПСК, заемщик может принять решение о поиске других способов кредитования.

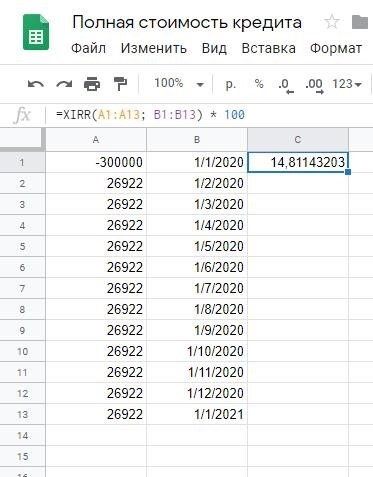

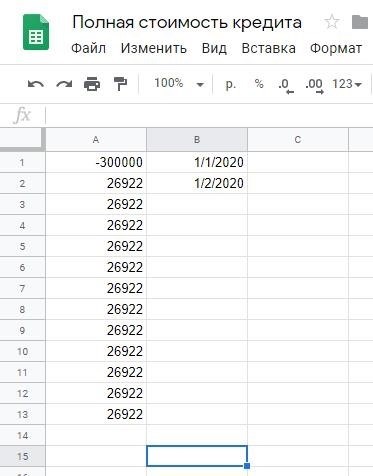

Как рассчитывается ПСК в кредитном договоре? В России банки используют разные способы определения стоимости кредита. Одним из распространенных способов является формула, приведенная в письме Банка России от 31 сентября 2021 года № ИН-06-59/67. Формула содержит несколько показателей, таких как сумма кредита, срок кредита, процентная ставка. Анализ договора позволяет выявить, какая формула использовалась банком.

Что входит в полную стоимость кредита? Полная стоимость кредита включает в себя сумму кредита, проценты, комиссии, страхование, а также другие дополнительные платежи, указанные в кредитном договоре. В разных банках наименования и суммы комиссий и платежей могут отличаться.

Разница в ПСК между банками может изменяться в зависимости от формулы расчета и договорных условий. Зачем знать о разнице в ПСК? Для выбора наиболее выгодного кредитного предложения, основываясь на стоимости кредита и его условиях.

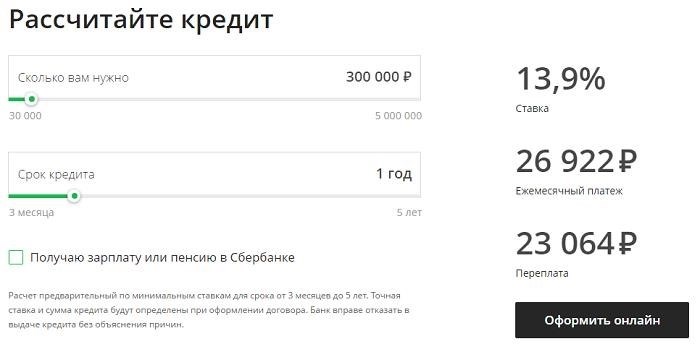

Как узнать ПСК в кредитном договоре? Закон обязывает банки указывать информационное поле в договоре о размере и формуле рассчета ПСК. Заемщик имеет право получить полную информацию о стоимости кредита и условиях его возврата перед подписанием договора. ПСК также можно узнать, обратившись в отделение банка или через официальный сайт банка, где часто предоставляется возможность рассчитать стоимость кредита с помощью онлайн-калькулятора.

| Способы расчета ПСК в банках России | Включает ли ПСК сумму кредита? | Какие платежи и комиссии входят в ПСК? |

|---|---|---|

| Формула, указанная в письме Банка России от 31 сентября 2021 года № ИН-06-59/67 | Да | Проценты, комиссии, страхование и другие платежи, указанные в договоре |

| Другие формулы и методы расчета | Может отличаться в зависимости от банка | Могут отличаться в зависимости от банка и договорных условий |

Размер ПСК в банке: критерии и регулирование

1. Стоимость кредита

Одним из ключевых факторов, влияющих на размер ПСК, является стоимость кредита. При более высокой стоимости кредита банк может установить большую сумму ПСК. Это связано с тем, что банку требуется защитить свои интересы и компенсировать возможные риски.

2. Формула расчета ПСК

В кредитном договоре должна быть указана формула расчета ПСК. Такая формула может включать в себя различные показатели, такие как сумма кредита, срок кредита, процентная ставка и другие факторы. Каждый банк может использовать свою формулу расчета, поэтому размер ПСК может отличаться.

3. Указания Центрального банка России

Центральный банк России регулирует деятельность банков во многих вопросах, включая размер ПСК. Например, в информационное письмо № ИН-06-59/67 от 10 сентября 2021 г. указано, что размер ПСК не должен превышать определенный процент от стоимости кредита. Таким образом, банки не могут произвольно устанавливать высокие ставки ПСК.

4. Реальная стоимость потребительского кредита

При расчете ПСК, банки могут учитывать и реальную стоимость потребительского кредита. Например, если банк предоставляет кредит с низкими процентными ставками, то ПСК может быть выше, чтобы компенсировать потери банка.

5. Анализ отдельных показателей

Банки могут также анализировать отдельные показатели заемщика при определении размера ПСК. Например, если заемщик имеет низкий кредитный рейтинг или непогашенные задолженности, то ПСК может быть более высоким.

Важно отметить, что размер ПСК может изменяться со временем и зависеть от политики отдельного банка. Поэтому перед оформлением кредита всегда стоит узнавать у банка о размере ПСК и его критериях.

Роль ПСК в кредитной сделке: важность и выгода

Разница между ПСК и упрощенной процентной ставкой заключается в том, что ПСК включает в себя не только стоимость кредита, но и другие платежи, такие как комиссии и обязательные страховки. Это способ для банков указать полную стоимость кредита и помочь заемщику определить реальную сумму, которую он должен будет вернуть.

ПСК может изменяться в зависимости от вида кредита, суммы и срока его выдачи. В России существует установленный порядок для расчета ПСК, и банки обязаны указывать этот показатель в договоре кредита. Но зачем банкам нужно указывать ПСК?

Влияние ПСК на полную стоимость кредита огромно. Разница между упрощенной ставкой и ПСК может быть довольно значительной. Поэтому, чтобы избежать недоразумений и неожиданных затрат, важно внимательно изучить информационное письмо и договор кредита с указанием ПСК. Это позволит заемщику самостоятельно оценить свои финансовые возможности и рассчитать реальную стоимость займа.

Обратите внимание, что ПСК также может включать стоимость отдельных услуг и комиссий, указываемых в договоре кредита. Поэтому полная сумма ПСК может отличаться от указанной в формуле расчета. Чтобы узнать все способы изменения ПСК, необходимо внимательно ознакомиться с документом и задать вопросы банку.

Возможность посмотреть и рассчитать ПСК самостоятельно это важная выгода для заемщика. Это позволяет узнать полную стоимость кредита и сравнить различные предложения банков. Также это помогает понять, какие услуги и комиссии входят в стоимость кредита, и узнать о возможных способах сокращения ПСК.

Преимущества узнавания ПСК

Зачем нужно знать ПСК?

ПСК включает в себя стоимость кредита для заемщика, а также условия и способы расчета этой стоимости. Получение полной и реальной информации о ПСК позволяет заемщику оценить стоимость кредита и сравнить предложения разных банков. Также, знание ПСК поможет заемщику снизить расходы на кредит и принять более осознанное решение о его получении.

Как рассчитывается ПСК?

Способ расчета ПСК может отличаться в зависимости от банка и договорных условий. Однако, в России существуют общие правила для расчета ПСК. Полная формула расчета ПСК обычно указывается в информационно-обязательном письме «Об упрощенной формуле расчета полной стоимости кредита» (Ин-06-59/67) от 25 сентября 2021 года.

| № | Что входит в ПСК? | Чему должен обратить внимание заемщик? |

|---|---|---|

| 1 | Сумма кредита | Проверить, соответствует ли указанная сумма заявленной стоимости товара или услуги |

| 2 | Срок кредита | Оценить долгосрочные финансовые обязательства и возможность их исполнения |

| 3 | Процентная ставка | Сравнить предложения разных банков и выбрать наиболее выгодное |

| 4 | Дополнительные комиссии и платежи | Узнать о скрытых комиссиях и платежах, которые могут увеличить ПСК |

| 5 | Страхование | Оценить, не является ли страхование обязательным и как его стоимость влияет на ПСК |

Важно отметить, что полная стоимость кредита может изменяться в зависимости от действия заемщика. Например, досрочное погашение кредита может снизить ПСК.

Как узнать ПСК самостоятельно?

Для получения информации о ПСК заемщик может обратиться в банк, где заключен кредитный договор, и запросить полную формулу расчета ПСК. Также, заемщик может проанализировать договор и посмотреть отдельные суммы ПСК, указанные в документе. Если информация о ПСК не указывается или не ясна, стоит обратиться в банк и уточнить этот вопрос.

Знание ПСК позволит заемщику быть в курсе реальной стоимости кредита и принять более обоснованное решение о его получении. Разница в ПСК между разными банками может быть значительной, поэтому исследование и сравнение разных предложений является важным этапом выбора кредитной организации.

Защита прав и интересов клиента

ПСК – это комиссия, взимаемая банком за оказание услуг по предоставлению кредита. В кредитном договоре указываются способы расчета ПСК, а также размеры и формулы для ее определения. Полная стоимость кредита, включающая ПСК, должна быть указана в договоре.

Сумма ПСК может изменяться в зависимости от полной стоимости кредита и срока его погашения. Для узнавания полной стоимости кредита, в том числе и ПСК, заемщик может рассчитать ее самостоятельно или обратиться в банк для получения информационного письма с детализацией расчетов.

Российское законодательство устанавливает ряд ограничений на размер ПСК. Например, в соответствии с Федеральным законом от 28 октября 2021 г. № 202-ФЗ «О потребительском кредите (займе)» сумма ПСК в упрощенной формуле не должна превышать 1/10 кредита. Однако, в реальной жизни стоимость ПСК может отличаться от этой формулы, влияние на это могут оказывать отдельные факторы.

Зачем банки указывают ПСК в кредитном договоре? ПСК позволяет банкам получить определенную прибыль за предоставленные услуги и компенсировать свои риски. При анализе вопросов, связанных с ПСК и ее стоимостью, заемщик должен быть осведомлен о том, что изменение показателя ПСК может быть вызвано различными причинами, такими как снижение ключевой ставки Центрального банка Российской Федерации или изменение экономической ситуации в стране. Поэтому важно знать, как можно посмотреть и рассчитать ПСК по кредиту.

Способы расчета ПСК в кредитном договоре:

- Как правило, ПСК указывается в процентном соотношении к сумме кредита.

- Может быть указана фиксированная сумма ПСК.

- В некоторых случаях ПСК может зависеть от количества использованных кредитных средств или от срока погашения кредита.

Заемщику следует обратить внимание на то, что ПСК может отличаться от ставки, указанной в договоре, влияние на это может оказывать реальная стоимость кредита и другие факторы, указанные в договоре.

В случае возникновения вопросов по ПСК и ее расчету, заемщик имеет право обратиться в банк для получения информации об этой комиссии и ее стоимости в рамках конкретного кредитного договора.

Избежание недоразумений и конфликтов

Чтобы избежать недоразумений и конфликтов в кредитном договоре, необходимо понимать показатели, связанные с ПСК. Во-первых, следует понимать, какая сумма включается в полную стоимость кредита. Во-вторых, важно знать, что ПСК может изменяться в течение срока договора.

В кредитном договоре указывается стоимость ПСК. ПСК включает в себя все издержки банка, связанные с выдачей кредита, а также стоимость услуг, предоставляемых банком. Стоимость ПСК может отличаться в разных банках и зависит от различных факторов. Поэтому перед подписанием договора следует ознакомиться с информацией о стоимости ПСК и провести анализ различных банков.

Также важно знать, как полная стоимость кредита рассчитывается в договоре. Существуют разные способы расчета ПСК. Зачастую используется упрощенная формула, в которой указывается процентная ставка и срок кредита. Однако, в некоторых случаях, полная стоимость кредита может отличаться от реальной стоимости. Поэтому стоит узнать, какая формула используется в конкретном банке.

Чтобы понять, какие показатели указывают в кредитном договоре, следует обратить внимание на документ «Об обязательных показателях ПСК потребительского кредита», утвержденный Банком России. В этом документе указывается информация о ПСК, включая порядок его расчета и формулу.

Для более подробного анализа ПСК кредитных договоров рекомендуется обратиться к специалистам или юристам, чтобы получить объективную информацию и понять влияние ПСК на стоимость кредита.

Наконец, перед подписанием кредитного договора следует внимательно прочитать все условия и требования, чтобы избежать недоразумений и конфликтов в будущем. Если возникают вопросы или неясности, следует обратиться к представителям банка и запросить необходимые пояснения.

Предотвращение неожиданных финансовых обязательств

Что такое ПСК? ПСК (предварительный счет клиента) — это сумма, которую заемщик должен оплатить перед получением кредита. Эта сумма учитывается в договоре кредита и является гарантией исполнения обязательств заемщика перед банком. ПСК можно рассматривать как залог, который банк сохраняет до окончания кредитного срока. В случае невыполнения заемщиком своих обязательств, банк вправе удержать ПСК в счет возмещения своих убытков.

Размер ПСК указывается в кредитном договоре и может быть разным в разных банках и для разных видов кредитов. Заинтересованное лицо может узнать сумму ПСК в кредитном договоре, который является официальным документом, предоставляемым банком.

Как рассчитывается ПСК? ПСК рассчитывается на основе упрощенной формулы, указываемой в кредитном договоре. Формула ПСК может включать такие показатели, как сумма кредита, ставка, срок кредита и другие факторы. Чтобы точно узнать размер ПСК, следует внимательно изучить условия кредитного договора и применить формулу, указанную в документе.

Есть ли разница между ПСК и стоимостью кредита? Да, есть. ПСК — это сумма, которую заемщик должен оплатить перед получением кредита, в то время как стоимость кредита — это общая сумма, которую заемщик должен вернуть в банк включая проценты за пользование кредитом.

Почему ПСК может отличаться в разных банках или для разных видов кредитов? Различные банки могут использовать разные формулы и критерии для расчета ПСК, поэтому размер этой суммы может отличаться. Также влияние на размер ПСК может оказывать инфляция, ставки по рефинансированию Центрального банка России и другие экономические факторы.

Как узнать размер ПСК? Заемщик должен обратиться в банк, где он подал заявку на кредит, и ознакомиться с документами, которые включают информацию о размере ПСК. Также можно узнать размер ПСК с помощью обзоров и анализа предложений разных банков в интернете.

Что делать, если ПСК в кредитном договоре выглядит слишком высокой или указывает на неясные условия? В этом случае заемщик может обратиться в банк с письменным запросом на разъяснение вопроса о ПСК. В письме следует указывать номер договора и дату его заключения, а также просить банк предоставить полную информацию о формуле расчета ПСК и причинах, которые привели к его назначению. Если заемщик не получает удовлетворительного ответа от банка, он может обратиться в органы защиты прав потребителей для получения правовой поддержки.

Важно знать и понимать все финансовые обязательства, которые себя дает заемщик, прежде чем брать кредит. ПСК в кредитном договоре является одним из таких обязательств, и его размер может значительно влиять на стоимость кредита и общую сумму, которую заемщик должен будет вернуть банку. Поэтому рекомендуется тщательно изучать кредитный договор и проконсультироваться с банком или специалистом по финансовым вопросам, чтобы избежать неожиданных финансовых обязательств.