Как заполнить декларацию 3-НДФЛ при продаже квартиры в 2022 году? Этот вопрос волнует многих продавцов недвижимости, так как правильное заполнение декларации является обязанностью каждого продавца и важным этапом в процессе уплаты налога на доходы физических лиц (НДФЛ).

Декларация 3-НДФЛ при продаже квартиры подается в ФНС. Она нужна для уплаты налога на доходы от продажи недвижимости в течение года. Обычно налог на доходы от продажи квартиры облагается продавцом и платится в ФНС в сроки, установленные законодательством. Но есть определенные случаи, когда продавец может сэкономить на уплате налога.

Как заполнять декларацию 3-НДФЛ при продаже квартиры? Нужно знать алгоритм заполнения и собрать все необходимые документы. Главное – подать декларацию в срок и правильно заполнить ее форму. Декларация представляет собой информацию о доходах физического лица, полученных от продажи собственности, новой квартиры или доли в ней.

Как заполнить декларацию 3-НДФЛ при продаже квартиры?

Для заполнения декларации 3-НДФЛ при продаже квартиры необходимо знать следующие важные моменты:

- Какие документы нужны для заполнения декларации?

- Какая сумма облагается налогом при продаже квартиры?

- Когда и как заполняется декларация?

- Какие обязанности по уплате налога возникают у продавца квартиры?

- Какие сроки и формы подачи декларации?

В случае продажи недвижимости, например квартиры, продавцу физическому лицу необходимо заполнить декларацию по форме 3-НДФЛ, если срок владения квартирой составляет менее трех лет. Если же срок владения квартирой превышает три года, то налог на доход с продажи недвижимости не уплачивается.

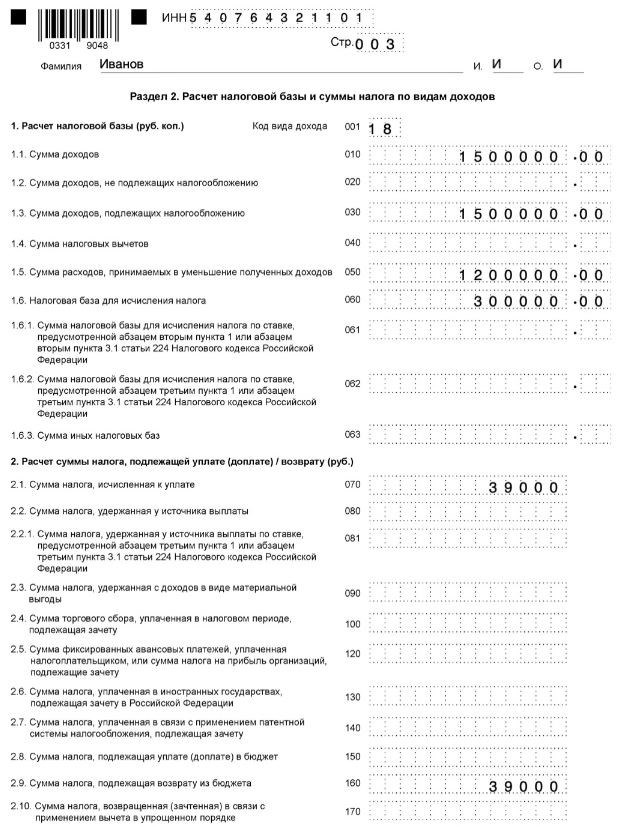

Основную сумму дохода от продажи квартиры формирует разница между стоимостью продажи и стоимостью приобретения квартиры в момент ее покупки. В декларации указывается именно эта разница, и на нее облагается налог. Однако важно отметить, что продавец имеет право учесть сумму расходов, понесенных на улучшение квартиры, а также определенные комиссии и затраты при продаже.

Для заполнения декларации 3-НДФЛ при продаже квартиры необходимо следовать определенному алгоритму:

- Определить сумму дохода от продажи квартиры.

- Учесть возможные расходы и комиссии при продаже.

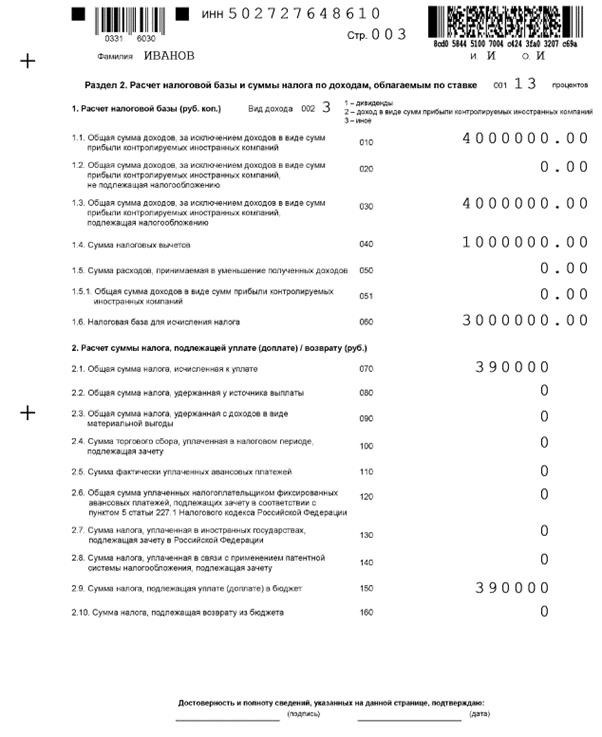

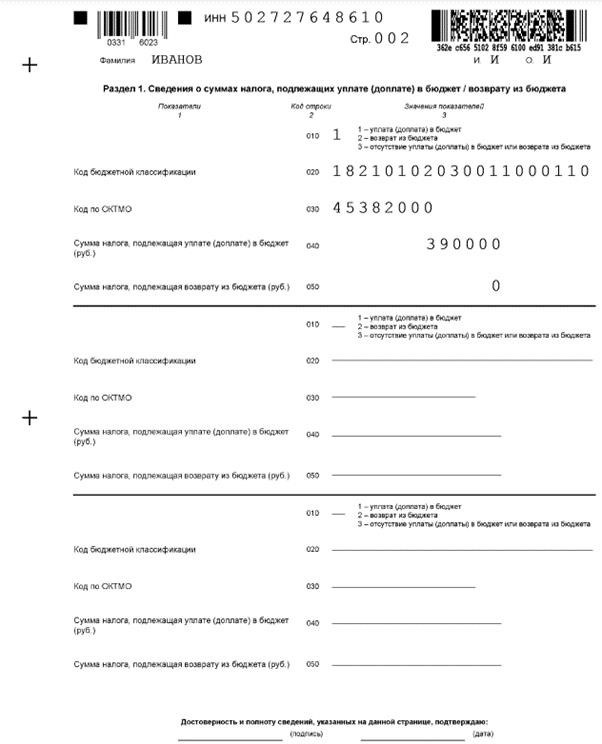

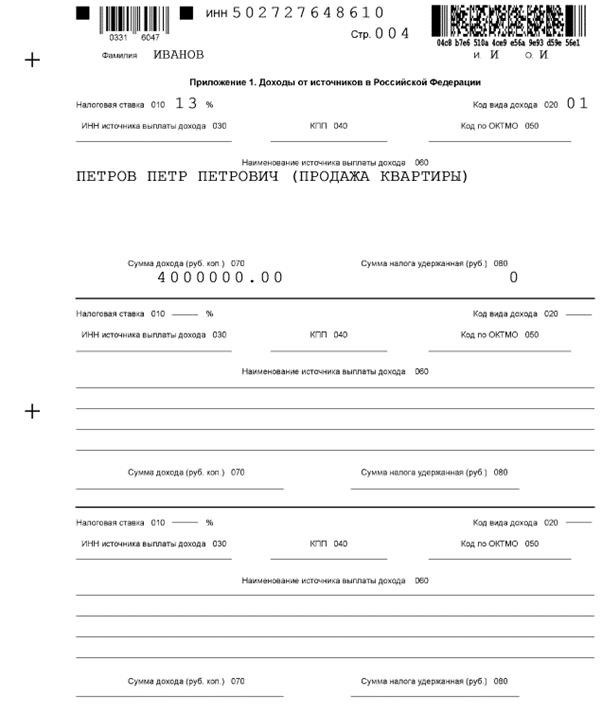

- Заполнить соответствующие поля декларации 3-НДФЛ.

- Проверить правильность заполнения и подписать декларацию.

Декларацию 3-НДФЛ подают в налоговую службу (ФНС) сроком до 30 апреля года, следующего за годом продажи квартиры. Новая форма декларации, введенная с 2022 года, упростила процесс заполнения благодаря использованию автоматического расчета налоговой базы. Однако, при возникновении сложностей или вопросов, рекомендуется обратиться за помощью к специалистам или в налоговую службу.

Заполнение декларации 3-НДФЛ при продаже квартиры — это ответственный процесс, требующий внимательности и знания основных правил. Важно правильно учесть все необходимые документы и расчеты, чтобы избежать ошибок при заполнении и сэкономить на уплате налога.

Шаги и особенности заполнения

Когда и как заполняется декларация 3-НДФЛ?

Декларация заполняется и подается в случае продажи квартиры, находящейся в собственности менее 3 лет. В новой форме декларации, введенной с 2022 года, нужно указать долю дохода от продажи квартиры по сумме стоимости ее продажи. Продавцу квартиры необходимо заполнить декларацию и подать ее в налоговую службу в течение срока, установленного законодательством.

Какие документы нужны для заполнения декларации 3-НДФЛ?

Для заполнения декларации 3-НДФЛ при продаже квартиры необходимы следующие документы:

- Договор купли-продажи квартиры;

- Документы, подтверждающие расходы на улучшение жилья (если таковые имеются);

- Документы, подтверждающие факт собственности и длительность пребывания в ней.

Эти документы понадобятся для правильного заполнения декларации и предоставления доказательств налоговым органам.

Алгоритм заполнения декларации 3-НДФЛ при продаже квартиры

Для успешного заполнения декларации 3-НДФЛ следуйте следующему алгоритму:

- Внимательно ознакомьтесь с новой формой декларации и ее инструкцией;

- Соберите все необходимые документы, подтверждающие продажу квартиры и затраты на ее улучшение;

- Правильно заполните все графы декларации, учитывая изменения в законодательстве и указывая точный доход от продажи квартиры;

- Проверьте правильность заполнения декларации и откорректируйте ошибки, если они есть;

- Сохраните копию заполненной декларации и всех приложенных документов;

- Подайте заполненную декларацию в ФНС в установленные сроки.

Важные моменты при заполнении декларации 3-НДФЛ

При заполнении декларации 3-НДФЛ при продаже квартиры необходимо учесть следующие важные моменты:

- Декларацию заполняет продавец квартиры, но уплату налога осуществляет покупатель;

- Сроки заполнения и подачи декларации устанавливаются законодательством;

- В случае продажи квартиры менее чем через 3 года после приобретения, налог облагается по особому режиму;

- Декларация 3-НДФЛ заполняется в новой форме с 2022 года;

- При продаже доли в квартире указывается только доход от продажи этой доли, а не всей квартиры;

- Заполнение декларации 3-НДФЛ позволяет снизить сумму налога и сэкономить на его уплате.

Следуя указанному алгоритму и учитывая важные моменты при заполнении декларации 3-НДФЛ, вы сможете правильно заполнить декларацию и уплатить налог в срок.

Необходимые документы

При заполнении декларации 3-НДФЛ важно иметь соответствующие документы, которые позволят правильно указать информацию о продаже квартиры и уплатить налог в полном объеме. Вот список основных документов, которые будут необходимы при подаче декларации:

Документы, необходимые продавцу:

1. Паспорт гражданина Российской Федерации.

2. Договор купли-продажи квартиры.

3. Документы, подтверждающие право собственности на квартиру (свидетельство о праве собственности, договор долевого участия, договор приватизации и другие).

4. Документы, подтверждающие стоимость квартиры (например, выписка из реестра стоимости недвижимого имущества).

5. Документы, подтверждающие фактическую затрату на приобретение квартиры (например, квитанции об оплате).

Документы, необходимые покупателю:

1. Паспорт гражданина Российской Федерации.

2. Договор купли-продажи квартиры.

3. Документы, подтверждающие перечисление денежных средств на счет продавца.

Эти документы необходимо предоставить при подаче декларации в налоговую службу. Обязательное условие — передача оригиналов документов, а не копий или сканов.

Если продажа квартиры была совершена до 1 января 2022 года, то необходимо заполнить форму 3-НДФЛ в старой форме. Если продажа произошла в 2022 году или позже, используется новая форма декларации.

В случае продажи квартиры, приобретенной менее чем за три года до продажи, налог облагается по повышенной ставке.

Сроки подачи декларации и уплаты налога на доходы от продажи квартиры варьируются в зависимости от года продажи и вида приобретения квартиры.

Заполнение декларации 3-НДФЛ может вызвать множество вопросов, поэтому рекомендуется обратиться к специалистам или консультантам ФНС для получения подробной информации и помощи в заполнении декларации. Неправильное заполнение или неуплата налога может повлечь за собой штрафы и иные негативные последствия.

Важно оперативно сообщать в налоговую службу обо всех изменениях, связанных с передачей или продажей недвижимости, а также регистрировать новые права собственности, чтобы избежать проблем с уплатой налога.

Сроки подачи декларации 3-НДФЛ

При продаже квартиры или доли в недвижимости обязанность по заполнению и подаче декларации 3-НДФЛ возникает у продавца. Новая форма декларации заполняется в случае, если продажа жилья произошла в текущем году. Важно знать, что облагается налогом не вся сумма продажи, а только доход от продажи, который можно снизить при наличии документов о затратах на улучшение и подтверждении их стоимости.

Сроки подачи декларации 3-НДФЛ зависят от года, в котором произошла продажа квартиры. Декларация налога на доходы физических лиц подается не позднее 1 мая года, следующего за отчетным, за исключением случаев, когда он является последним годом налогового периода.

Рассмотрим алгоритм заполнения декларации 3-НДФЛ при продаже квартиры в различных ситуациях:

1. Продажа квартиры в 2022 году:

- Декларацию 3-НДФЛ нужно заполнить в новой форме, учитывая все важные вопросы и изменения в законодательстве;

- Документы о продаже квартиры и уплате налога нужно подать в ФНС не позднее 1 мая 2026 года.

2. Продажа квартиры в 2026 году:

- Декларацию 3-НДФЛ заполняют в новой форме;

- Документы о продаже и уплате налога подаются не позднее 1 мая 2026 года.

В случае продажи доли в недвижимости аналогичные сроки и процедуры заполнения и подачи декларации 3-НДФЛ действуют.

Заполнение декларации 3-НДФЛ при продаже квартиры является важной обязанностью продавца. Правильное заполнение формы и своевременная подача документов позволяют избежать штрафов и сэкономить деньги на налоге. При возникновении вопросов или необходимости более подробной информации, всегда можно обратиться в налоговую службу или к специалисту в этой области.

Указание правильного срока

При продаже квартиры важно знать сроки уплаты налога 3-НДФЛ. В форме декларации указывается год, когда произошла продажа недвижимости. Если квартира была продана, например, в 2022 году, то декларацию нужно подать до 30 апреля 2026 года. Также, при продаже квартиры в 2026 году, декларацию нужно подать до 30 апреля 2026 года.

Очень важно знать правильный срок подачи декларации, чтобы избежать штрафов и проблем с налоговой службой.

Частые вопросы об облагаемом доходе при продаже квартиры:

- Какие документы нужны для заполнения декларации?

- В каком случае необходимо указывать сумму продажи квартиры в декларации?

- Какие изменения в форме декларации 3-НДФЛ произошли в 2022 году?

- Как заполнить декларацию при продаже новой квартиры?

- Как заполняется декларация при продаже доли в недвижимости?

Если возникли вопросы по заполнению декларации, можно обратиться в ФНС или к налоговому консультанту.

Важные сроки и обязанности продавца при продаже квартиры помогут сэкономить на уплате налога и избежать неприятностей со стороны налоговой службы.

Наказание за пропуск срока

При продаже квартиры важно не только правильно заполнить декларацию 3-НДФЛ, но и учесть сроки ее подачи и уплаты налога. Нарушение сроков может повлечь за собой негативные последствия для продавца.

Какие сроки важны при продаже квартиры?

Согласно новой форме декларации 3-НДФЛ, подавать ее необходимо в течение одного года после продажи недвижимости. Если квартира была продана в 2022 году, то декларацию нужно подать до 30 апреля 2026 года.

Как быть, если пропущен срок?

В случае пропуска срока подачи декларации или неуплаты налога, продавец наказывается штрафом. Размер штрафа может составлять от 1 000 рублей до 5 000 рублей в зависимости от суммы неуплаченного налога.

Кроме того, если срок подачи декларации и уплаты налога пропущен более года, виновник может быть привлечен к уголовной или административной ответственности.

Как снизить наказание?

Чтобы снизить размер штрафа или избежать уголовной ответственности, важно своевременно заполнить декларацию и уплатить налог. Также рекомендуется обратиться к специалистам, которые помогут правильно заполнить документы и сэкономить при уплате налога.

В случае изменений в документах, необходимо подать новую декларацию в ФНС. Также стоит обратить внимание на важные документы, такие как договор купли-продажи, справки о покупателе и продавце, выписка из ЕГРН и другие.

В обязанности продавца входит также уплата налога со всех полученных доходов от продажи квартиры. Налог облагается по форме 3-НДФЛ и заполняется в соответствующей форме. В декларации указывается сумма дохода, полученная от продажи жилья, в том числе и при продаже доли в праве собственности.

Важно знать, что часто налог для продавца при продаже недвижимости составляет 13% от стоимости квартиры. Однако существуют ситуации, когда можно снизить этот налог или даже полностью освободиться от его уплаты.

- В случае продажи квартиры, которая находится у продавца более трех лет, налог считается исключением и не облагается при соблюдении определенных условий.

- Также можно снизить налог, если сумма полученного дохода от продажи квартиры будет использована для покупки нового жилья в течение трех лет.

Чтобы узнать подробнее о налоге при продаже квартиры, лучше обратиться к специалистам, которые помогут правильно заполнить декларацию 3-НДФЛ и сэкономить при уплате налога.

Сроки уплаты налога по декларации 3-НДФЛ

При продаже квартиры важно знать, в какие сроки нужно уплатить налог по декларации 3-НДФЛ. Налог облагается на доход от продажи недвижимости и рассчитывается по форме, которую необходимо заполнить при подаче декларации.

Для уплаты налога по продаже квартиры, собственность на которую была владена менее 3 лет, сумма налога рассчитывается по следующему алгоритму:

- Если квартира была продана до 2022 года, необходимо заполнить декларацию 3-НДФЛ в соответствии с налоговыми правилами, действовавшими к моменту продажи.

- Если квартира будет продана после 2022 года, налог рассчитывается из суммы дохода по ставке 13%.

Сроки уплаты налога по декларации 3-НДФЛ также зависят от года, когда была продана квартира:

- Если квартира была продана до 2022 года, налог подлежит уплате в течение 10 дней с момента продажи.

- Если квартира будет продана в 2022 году, налог подлежит уплате до 1 июля 2026 года.

- Если квартира будет продана после 2022 года, срок уплаты налога будет зависеть от даты заключения договора купли-продажи квартиры.

Для снижения суммы налога и сэкономить на его уплате, важно правильно заполнить декларацию 3-НДФЛ при продаже квартиры. Для этого можно воспользоваться алгоритмом заполнения и обратиться к ФНС с вопросами, если возникают затруднения или необходимы изменения в документах.

Таким образом, знание сроков уплаты налога по декларации 3-НДФЛ при продаже квартиры является важным для продавца недвижимости. Своевременное заполнение и уплата налога помогут избежать возможных проблем и вопросов со стороны налоговых органов.