Проведение проводок по начислению и выплате дивидендов – важный этап в бухгалтерии любого предприятия. Для облегчения этого процесса существуют специальные бухгалтерские программы, такие как 1С:Бухгалтерия, которые позволяют оформить все необходимые документы и провести все необходимые учетные операции.

Дивиденды – это часть прибыли, распределяемая участникам общества с ограниченной ответственностью или акционерам компании. Начисление и выплата дивидендов осуществляется на основании решения юридического лица – общества или акционерного общества. В зависимости от формы организации и решения общества, дивиденды могут быть выплачены в денежной форме или в виде дивидендных взносов (в виде имущества).

Для начисления дивидендов необходимо определить базу для их распределения между участниками. Обычно базой служит чистая прибыль предприятия после уплаты налогов. Однако, иногда могут быть учтены дополнительные расходы или удержания, связанные с начислением дивидендов.

На основании решения юридического лица и с учетом формы налогообложения, необходимо оформить проводки по начислению и выплате дивидендов в бухгалтерском учете. Основные проводки связаны с начислением дивидендов, выделением резерва для выплаты дивидендов, проведением выплаты дивидендов и начислением налогов на полученные дивиденды.

Проводки по начислению и выплате дивидендов

При начислении дивидендов возникают несколько вопросов: кто может получить дивиденды, в какой форме их выплачивают, как оформить выплату налогов и в каких случаях удерживаются страховые взносы.

В Российской Федерации дивиденды могут быть начислены участникам юридического лица, занимающих доли в его уставном капитале. Прибыль, распределяемая на выплату дивидендов, является налогооблагаемой базой, и на нее могут быть начислены налоги на прибыль.

Проводки по начислению и выплате дивидендов отражаются в бухгалтерском учете с использованием программного обеспечения, такого как 1С. Важно правильно принимать решение о выплате дивидендов и оформить соответствующие проводки.

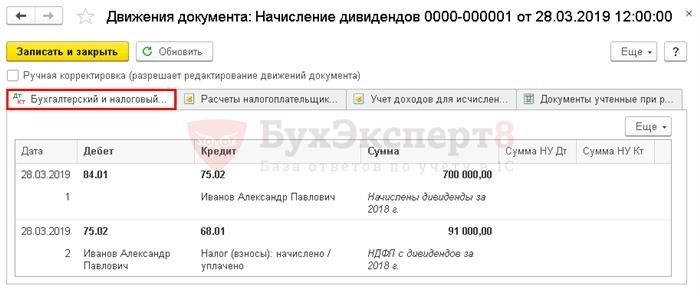

Один из вариантов проводок выглядит следующим образом: при начислении дивидендов на счет «Расчеты с учредителями и участниками» счета 75 «Доходы и расходы будущих периодов» увеличивается на сумму начисленных дивидендов, а на счет 84 «Расчеты по налогам и сборам в бюджеты разных уровней» увеличивается сумма начисленных налогов на прибыль.

После этого происходит удержание налогов на прибыль из суммы выплачиваемых дивидендов и проводка на счет 50 «Касса» или 51 «Расчетный счет» счета 42 «Расчеты с подотчетными лицами» для выплаты дивидендов получателям.

Важно отметить, что налоговая ставка на дивиденды может различаться в зависимости от условий и сроков их выплаты. Также необходимо учесть, что полученные дивиденды подлежат налогообложению в российских налоговых органах.

На счет бухгалтерского учета

Решение о начислении и выплате дивидендов должно быть оформлено в соответствии с бухгалтерскими формами. Часто для этого используют 1С:Бухгалтерию. При этом необходимо принимать во внимание ряд предпосылок, таких как наличие прибыли в базе, решение учредителей и возможные налоговые обязательства.

Дивиденды выплачиваются по решению участников или акционеров общества. Выплата может быть произведена как в денежной форме, так и в форме натуральных активов. При этом выплаты подлежат налогообложению, и сумма дивидендов может быть увеличена за счет удержания налогов.

Налоговые ставки, применяемые налоговыми органами Российской Федерации при выплате дивидендов, могут варьироваться в зависимости от юридического статуса получателей дивидендов, таких как физические лица или другие организации. Общество также должно формировать резервные фонды и взносы в страховые организации, что также влияет на процесс выплаты дивидендов.

При проведении бухгалтерии по начислению и выплате дивидендов на счет бухгалтерского учета надо соблюдать определенную последовательность действий. Для начисления дивидендов необходимо оформить соответствующие проводки, указав получателей и доли выплат. Также необходимо учесть возможность удержания налогов и формирования резерва в соответствии с требованиями налогообложения.

Распределение долей дивидендов может производиться в зависимости от решения руководства или собрания акционеров. Также необходимо учитывать обязательства по выплате дивидендов в соответствии с требованиями законодательства и устава компании. Бухгалтерские проводки и документы о выплате дивидендов должны быть оформлены в соответствии с требованиями налоговых органов.

- Какие дивиденды могут быть начислены и выплачены:

- Дивиденды в денежной форме

- Дивиденды в натуральной форме

- Какие налоги должны быть учтены при выплате дивидендов:

- Налог на доходы физических лиц (НДФЛ)

- Налог на прибыль организаций (НДС)

- Как распределяются дивиденды среди участников или акционеров:

- Пропорционально доле в уставном капитале

- По решению учредителей или акционеров

Как часто можно выплачивать дивиденды

Как часто можно выплачивать дивиденды? Законодательством Российской Федерации не предусмотрены жесткие ограничения на частоту выплаты дивидендов. Однако, чтобы определить, как часто следует выплачивать дивиденды, необходимо учитывать следующие факторы:

- База для начисления дивидендов: прибыль, полученную обществом.

- Размер доли, которую получателей дивидендов получают в бухгалтерском учете.

- Налогообложение и ставки налогов и страховых взносов, которые учитываются при выплате дивидендов.

Плата с дивидендной выплаты также возможна, но налогообложение должно быть оформлено в соответствии с законодательством и по соглашению между налоговой и налогоплательщиком.

В бухгалтерской программе 1С формируются бухгалтерские проводки по начислению и выплате дивидендов на основе решения общества. В этих проводках реже всего проводится отражение налоговой базы на выплату дивидендов, поэтому кто и в каких долях должен заплатить налоги, удержания и страховые взносы.

Окончательное решение о частоте выплаты дивидендов принимает учредитель или уполномоченное лицо юридического общества на основе нормативных требований, акции и условий, определенных в учетной политике. В будущем эти условия могут быть изменены с учетом налогообложения и правовых требований.

Организация начисления дивидендов

Для начисления дивидендов необходимо принять решение на общем собрании участников общества. Такое решение принимается на основании пред определенных предпосылок и формально оформляется протоколом общего собрания. Начисление дивидендов осуществляется с учетом статутного капитала, показателей прибыли, налоговых и юридических ограничений.

В российском бухгалтерском учете начисление и выплата дивидендов оформляются в соответствии с Примечанием 8.3 «Учет начисления и выплаты дивидендов» к Положению о бухгалтерском учете предприятий и Инструкцией о порядке учета операций в 1С: Бухгалтерии 8.3.

На каких условиях можно начислить и выплатить дивиденды:

- Должна быть получена прибыль общества, на основании финансовой отчетности.

- Налоги и страховые взносы должны быть учтены и уплачены.

- Выплата дивидендов осуществляется юридическим лицам и физическим лицам. Физическим лицам выплачиваются дивиденды на основании доли в уставном капитале и установленных законодательством ставок налогообложения.

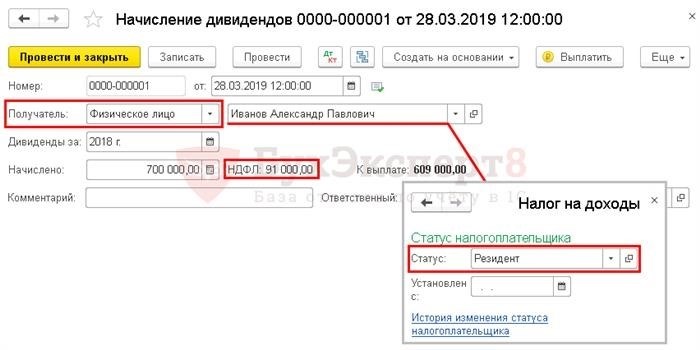

В случае получения дивидендов физическим лицом, налоговые удержания могут применяться в зависимости от суммы полученных дивидендов.

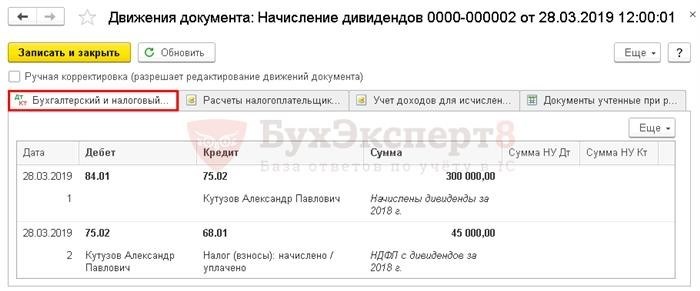

Проводки по начислению дивидендов и их выплате учитываются в бухгалтерии. Для этих целей используются соответствующие счета и документы. Начисленные дивиденды распределяются между участниками общества на основе их долей в уставном капитале.

Таким образом, организация начисления дивидендов требует внимательного бухгалтерского учета и учета соответствующих налогов, чтобы обеспечить правильную и своевременную выплату дивидендов своим участникам.

Порядок формирования документации

Для платы дивидендов и их выплаты необходимо оформить ряд документов. В первую очередь требуется принять решение об объеме выплат дивидендов, а также о ставке выплаты. Это решение принимает общество в форме решения общего собрания участников или решения совета директоров.

Для начисления и выплаты дивидендов важно определить базу начисления, то есть какую прибыль общества берется за основу расчета дивидендов. Как правило, эта база представляет собой часть полученной прибыли, уменьшенную на налоговые удержания и страховые взносы.

Полученные дивиденды можно распределять между участниками общества в зависимости от долей, которые они имеют. Распределение дивидендов происходит с учетом долей каждого участника.

Получателям дивидендов необходимо оформить соответствующую документацию, которая будет подтверждать их право на получение выплат. Это может быть акт приема-передачи дивидендов или договор о выплате.

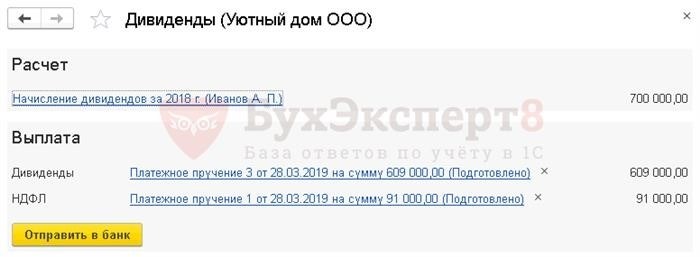

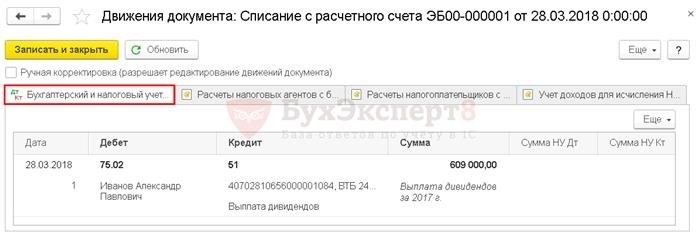

Проводки по начислению и выплате дивидендов также требуется оформить в бухгалтерском учете. Для этого используются специальные программы, например, «1С:Бухгалтерия». В проводках отражаются суммы начисленных и выплаченных дивидендов, а также налоги, удержанные с дивидендов.

При выплате дивидендов налоговая база и ставки налогообложения могут отличаться в зависимости от юридического статуса получателей. В Российской Федерации дивиденды выплачиваются с учетом налога на прибыль и налога на доходы физических лиц. Поэтому необходимо учесть налоги и удержания, которые должны быть произведены при выплате дивидендов. Таким образом, порядок формирования документации по начислению и выплате дивидендов включает принятие решения о начислении дивидендов, определение базы начисления и ставки выплаты, оформление документов для получателей дивидендов, проводки в бухгалтерском учете и учет налогов при выплате дивидендов.

Способы определения размера дивидендов

Определение размера дивидендов в бухгалтерском учете зависит от ряда факторов. Как правило, решение о выплате дивидендов принимает общество с ограниченной ответственностью (ООО) или акционерное общество (АО), в зависимости от их организационно-правовой формы.

Для начисления дивидендов обычно используются два подхода:

- На основе прибыли общества: по этому подходу дивиденды начисляются на основе прибыли, полученной обществом. Однако, размер дивидендов может быть ограничен законодательством или решением общего собрания участников или акционеров. В этом случае дивиденды могут быть начислены только в пределах заданного процента от прибыли.

- На основе долей: по этому подходу дивиденды начисляются на основе долей участников или акционеров в обществе. Для этого необходимо определить общую сумму дивидендов и распределить ее между участниками или акционерами пропорционально их долям.

При выплате дивидендов необходимо также учесть налоговые аспекты. В России дивиденды обычно облагаются налогом на прибыль организаций (НДФЛ), который составляет 8.3% от выплаченной суммы. Налоги могут быть удержаны организацией при выплате дивидендов или уплачены получателями самостоятельно в налоговую службу.

Для оформления операций связанных с начислением и выплатой дивидендов в бухгалтерии обычно используется специализированное программное обеспечение, такое как 1С. В программе 1С принимаются во внимание все необходимые налоговые и бухгалтерские правила при оформлении проводок по дивидендам.

Таким образом, размер дивидендов определяется на основе прибыли общества или долей участников и акционеров. Налогообложение дивидендов устанавливается ставкой 8.3% и может осуществляться через удержание налога организацией или самостоятельно уплачиваться получателями.

Особенности налогообложения дивидендов

Выплата дивидендов влечет за собой налоговые и бухгалтерские последствия. В Российской Федерации действуют определенные правила и ставки налогообложения, которые необходимо учитывать при начислении и выплате дивидендов.

Кто выплачивает дивиденды?

Дивиденды выплачиваются участникам (акционерам) общества в форме денежной суммы. Выплата дивидендов может быть осуществлена в различных долях прибыли или из резервного фонда.

Бухгалтерские проводки и база для начисления налогов

В бухгалтерии дивиденды оформляются и начисляются на счет 83 «Дивиденды». Возможные предпосылки для начисления дивидендов включают получение прибыли компанией и принятие решения об их распределении.

Налоговая база для начисления налога на дивиденды определяется как размер полученных дивидендов. Ставки налога на дивиденды могут зависеть от формы собственности (физическое или юридическое лицо) и доли участия в обществе.

Налогообложение дивидендов в Российской Федерации

В России налог на дивиденды может быть удержан на уровне 13% для физических лиц и 15% для юридических лиц. За исключением случаев, когда дивиденды выплачиваются в страны, с которыми Россия заключила соглашения об избежании двойного налогообложения.

Для получателей дивидендов, являющихся физическими лицами, также существуют страховые взносы. Они начисляются на сумму дивидендов, с учетом применения налоговой льготы в размере 1 млн рублей в год.

Как оформить и выплатить дивиденды?

Для оформления и выплаты дивидендов необходимо провести соответствующие бухгалтерские проводки в программе 1С. Важно знать, какие документы и в каких формах необходимо подготовить для оформления дивидендов в соответствии с требованиями законодательства.

Выплата дивидендов может быть произведена наличными или перечислением на банковский счет получателя. В случае перечисления дивидендов на банковский счет, необходимо иметь в виду, что удержание налогов будет произведено при осуществлении операции по зачислению средств.

| Форма собственности | Ставка налога на дивиденды |

|---|---|

| Физическое лицо | 13% |

| Юридическое лицо | 15% |

Основные изменения в законодательстве

В последние годы в Российской Федерации произошли значительные изменения в законодательстве, касающемся начисления и выплаты дивидендов на счета бухгалтерского учета. Бухгалтерия общества теперь обязана выплачивать дивиденды только юридическим лицам и участникам общества.

Распределяются дивиденды в денежной форме или в виде долей прибыли. Основным решением общества является решение об установлении размера и формы выплаты дивидендов. Налогообложение дивидендов осуществляется в двух направлениях:

| Налоговая ставка | Получатели |

|---|---|

| 13% | Юридическое лицо |

| 15% | Физическое лицо |

Для правильного начисления и выплаты дивидендов необходимо провести соответствующие бухгалтерские проводки. Важно понимать, что выплата дивидендов это не только начисление денежных средств, но и уплата налогов и страховых взносов.

Оформление и организация процесса начисления и выплаты дивидендов требует использования специализированных программных продуктов, таких как «1С: Бухгалтерия 8.3». В них предусмотрены все необходимые функции и формы для учета и отчетности по дивидендам.

Существует несколько форм начисления и выплаты дивидендов, включая начисление дивидендных долей и начисление дивидендов в денежной форме. Важно знать, какие формы выплаты дивидендов допустимы в соответствии с законодательством.