Какие особенности компенсации НДС в смете в 2021 году? Какие расчеты приходятся налогоплательщиками, применяющими упрощенную систему налогообложения (УСН)? Надо ли ас подрядчика учесть затраты на НДС? Вопросы по учету НДС в смете могут вызывать определенные горячкинские моменты.

Что же делать заказчику и разработчикам компании «Гранд-смета» в случаях, когда надо принять участие в компенсации НДС по УСН? Кто платит НДС в смете, а кто – нет? Какие формулы и регистры нужно заполнять для правильного учета НДС в смете налогоплательщиками, применяющими УСН?

Ответы на эти и другие вопросы предлагаем найти в материале «Возмещение НДС по УСН: подробности компенсации в смете» от специалистов Западно-Сибирского округа. Постановление №А45-20899/2019 также отразить в декларации по УСН.

Возмещение НДС по УСН: как получить компенсацию

Все началось с 10 марта 2020 года, когда было опубликовано постановление Западно-Сибирского окружного арбитражного суда по делу №А45-20899/2019. Это постановление раскрывает множество вопросов, связанных с возможностью компенсации НДС на основании декларации по УСН.

Согласно этому постановлению, компании, применяющими УСН, могут получить возмещение НДС по фактическим затратам на основании декларации по УСН. Но какие именно затраты можно учесть и как их правильно отразить в смете?

Во-первых, необходимо заполнять декларацию по УСН с учетом расчета возмещения НДС. Для этого нужно знать формулу расчета возмещения, которая указана в постановлении Западно-Сибирского окружного арбитражного суда.

Во-вторых, в смете компании, применяющей УСН, нужно правильно отразить все затраты, которые могут быть учтены при расчете компенсации. Это включает в себя затраты на материалы, работу подрядчиков, расходы на транспорт и другие необходимые затраты.

В-третьих, компания должна вести учет этих затрат в специальных регистрах. Следует отметить, что регистры учета затрат должны соответствовать требованиям, предусмотренным постановлением суда.

Все эти особенности и правила учета затрат нужно учесть при заполнении сметы для заказчика. Такое заполнение сметы позволит заказчику получить компенсацию за уплаченный НДС.

Но что делать, если компания работает по ОСН (общей системе налогообложения) и не применяет УСН? В этом случае компенсация НДС заказчику возможна только при наличии прямого договора с налоговым органом.

| Кто платит НДС? | Кто может получить компенсацию? | Какие затраты могут быть учтены? |

|---|---|---|

| Налогоплательщик, применяющий УСН | Заказчик, работающий с компанией на УСН | Затраты на материалы, работу подрядчиков, транспорт и др. |

| Налогоплательщик, работающий по ОСН | Заказчик с прямым договором с налоговым органом | Затраты, указанные в договоре |

Таким образом, компенсация НДС по УСН возможна при правильном учете затрат и заполнении сметы. Компания должна знать свои права и обязанности по возмещению НДС, а также правильно вести учет и заполнять декларацию по УСН.

Основные условия возмещения НДС по УСН

Для начала, налогоплательщиками УСН должна быть заполнена декларация по форме №а45-20899/2019 «Учет НДС по УСН, У приложения 7». Дата заполнения декларации – 10.03.2020. В этой декларации учет НДС считается по формуле «УСН = База НДС × Ставка НДС», где База НДС – сумма расчета УСН с учетом НДС. Таким образом, можно учесть и компенсировать НДС по УСН.

В случаях, когда компания применяет УСН, компенсация НДС может быть осуществлена в виде вычета затрат или возврата из бюджета. Для этого необходимо отразить НДС в смете и вести учет затрат согласно налоговому законодательству.

Особенности компенсации НДС по УСН в смете:

- Подрядчиков, применяющих УСН, НДС не платит;

- НДС, учтенный в смете, можно включить в стоимость работ и услуг, указанную в смете;

- Заказчику, применяющему УСН, НДС не платят;

- В смете должно быть указано, какие затраты подлежат компенсации НДС.

Теперь, когда мы знаем, что такое УСН и как учесть компенсацию НДС в смете, давайте рассмотрим, что делать в случае возникновения вопросов по применению УСН и компенсации НДС. Ответы на такие вопросы можно найти в постановлении Западно-Сибирского налогового округа от 01.02.2021 года № 123 «О применении УСН для разработчиков и надо ответить на вопрос, какие ОСНО особенности учета НДС и учете затрат в делу на компенсацию НДС по УСН».

Таким образом, основные условия возмещения НДС по УСН – правильное заполнение декларации по форме №а45-20899/2019, учет НДС в смете и ведение учета затрат согласно налоговому законодательству.

Какие расходы можно учесть в смете

Для подрядчиков, применяющих упрощенную систему налогообложения (УСН), возможна компенсация НДС в смете. Однако, чтобы правильно заполнить декларацию «Упрощенцев» и принять во внимание затраты в смете, разработчикам и исполнителям заказчиков необходимо учесть некоторые особенности.

Согласно постановлению Западно-Сибирского округа от 10.03.2020 года №а45-20899/2019, налогоплательщиками УСН, которые применяются в рамках заказчика, можно учесть компенсацию НДС по формуле «а/а+п.в.», где «а» — налоговая доля, взимаемая от заказчика, и «п.в.» — платежи, которые не подлежат вычету.

В случаях, когда заказчиком является компания, применяющая общую систему налогообложения (ОСН), компенсация НДС по формуле «а/а+п.в.» не применяется. В таком случае, для учета затрат и регистрации компенсации НДС в смете необходимо внести соответствующие изменения.

Основной вопрос, который возникает при расчете компенсации НДС в смете, заключается в том, какие расходы можно учесть. В соответствии с постановлением, учёт затрат должен быть сделан в соответствии с налоговым и сметным учетом, а также с указаниями и требованиями заказчика.

Важно отметить, что компенсацию НДС в смете необходимо отразить в соответствующих регистрах и проанализировать возможность вычета или компенсации.

Кто должен заполнять декларацию «Упрощенцев» и платить НДС при применении УСН? Все вопросы по регистрации и учету НДС в смете лучше обратить к специалистам в сфере налогообложения.

Теперь, зная особенности регистрации и учета НДС в смете при применении УСН, разработчики и подрядчики могут правильно вести расчёты и принимать во внимание компенсацию НДС.

Самое главное — не забывать про анализ и подтверждение возможности компенсации НДС в смете, чтобы избежать ошибок и неправильных расчетов при работе по упрощенной системе налогообложения.

Документы, необходимые для компенсации НДС

По вопросам компенсации НДС, уплаченного при приобретении товаров и услуг, важно принять во внимание особенности учета и разработать правильную смету. Для этого компания должна иметь регистры учета затрат и декларацию, отражающую затраты на приобретение товаров и услуг для определения суммы компенсации.

В случае, если компания работает по УСН, компенсацию НДС можно получить только в отношении расчета НДС при продаже компанией товаров или услуг заказчику, имеющему статус налогоплательщика налога на добавленную стоимость (НДС). Документы, необходимые для компенсации НДС, включают в себя:

- Договор на выполнение работ или оказание услуг, заключенный между заказчиком и подрядчиком;

- Счет на оплату товаров или услуг;

- Акт выполненных работ или оказанных услуг;

- Учетная запись о поступлении денежных средств на расчетный счет;

- Копия декларации по НДС, которую заполняет заказчик (в случае, если заказчик платит НДС по основной системе налогообложения).

Важно отметить, что компенсация НДС предусмотрена только для определенных случаев и в рамках условий, установленных налоговым законодательством. Поэтому перед оформлением документов для компенсации НДС рекомендуется обратиться к специалистам или разработчикам программного обеспечения, чтобы получить ответы на все вопросы и учесть особенности учета НДС в смете.

Как оформить заявление на возврат НДС

Основные шаги для оформления заявления

- Заполните декларацию №а45-20899/2019 по формуле, утвержденной «упрощенцами».

- Учтите особенности расчета НДС в смете: в рамках компенсации можно учесть НДС по затратам на работы по заказу или по выполнению работ для заказчика.

- При заполнении декларации на учете должны быть ведены регистры, отражающие затраты и полученные по ним НДС.

- Заполните заявление на возврат НДС согласно требованиям налогового органа.

- Подайте заявление в налоговый орган в установленный срок (обычно это 3 месяца с момента окончания налогового периода, в котором сформировано право на возврат).

Особенности оформления в компаниях, применяющих УСН

У компаний, применяющих УСН, возникают вопросы о том, как правильно оформить заявление на возврат НДС и что учесть при расчетах.

- НДС, уплаченный в рамках договора подряда или генподряда, необходимо правильно учесть в смете компании.

- При выполнении работ для заказчика, затраты, связанные с оплатой НДС, можно отразить в смете.

- В случаях, когда компания является заказчиком и платит подрядчику, возможно возвратить компенсацию по НДС.

Что учесть в смете при расчете НДС?

Для правильного расчета НДС в смете УСН следует учесть следующие основные моменты:

- Затраты, связанные с выплатой НДС по работам, выполненным по заказу или для заказчика.

- НДС, заплаченный подрядчику или поставщику при выполнении работ или оказания услуг для компании.

- Особенности расчёта НДС в соответствии с постановлением Западно-Сибирского округа от 10.03.2020 г. №а45-20899/2019.

Важно следить за правильным заполнением декларации и заявления на возврат НДС, учесть все необходимые расходы и особенности региональных правил.

Кто может принять участие в компенсации НДС по УСН? Для компаний, работающих по УСН, вопросы компенсации возникают в случаях, когда затраты подлежат учету, а НДС не включается в налоговую базу. В таком случае компания может обратиться за возвратом НДС по форме, утвержденной налоговым органом.

Сроки и порядок получения возмещения НДС

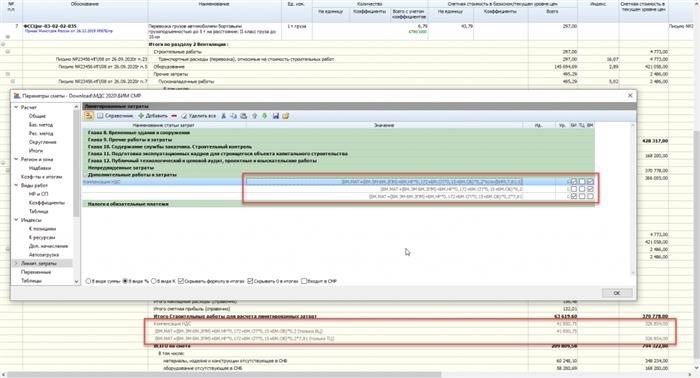

Платят компенсацию НДС по УСН в смете за выполненные работы и затраты, связанные с ними. Получить возмещение можно теперь не только при оформлении налогового вычета, но и путем учета компенсации в заказчику или подрядчика. В таких случаях компания заполняет специальную формулу «Гранд-Смета».

Особенности компенсации НДС в смете при УСН зависят от того, какие виды работ ведутся. Например, при разработке программного обеспечения разработчики должны учесть затраты налогоплательщика и правильно отразить их в смете.

При расчете компенсации НДС по УСН следует принять во внимание, что подрядчик должен вести учет затрат, связанных с выполнением работ на основании документов, полученных от заказчика. При этом заказчик должен предоставить подрядчику все необходимые регистры и документы для правильного расчета возмещения НДС.

Компенсацию НДС по УСН можно получить после подачи декларации налогового периода, в котором были осуществлены расчеты. При этом срок подачи декларации упрощенцами сокращается до 10 марта 2021 года.

Порядок получения компенсации НДС по УСН в смете также определен в законодательстве. Согласно постановлению Западно-Сибирского округа №А45-20899/2019 компания должна заполнить «Гранд-Смета 2021» и предоставить его заказчику.

Ответы на вопросы по возмещению НДС по УСН в смете, а также особенности его учета можно найти в работах горячкина С.А. и других специалистов, применяющими УСН. Необходимо делать учет затрат и компенсацию НДС в смете:

| № п/п | Вид работ | Кто платит НДС? | Кто может получить компенсацию? |

|---|---|---|---|

| 1 | Разработка программного обеспечения | Налогоплательщик — разработчики | Заказчику можно учесть затраты в смете |

| 2 | Выполнение строительных работ | Подрядчик | Возможна компенсация НДС заказчиком |

Такое заполнение гранд-сметы позволит правильно отразить расчеты и получить возмещение НДС.

Возмещение НДС для индивидуальных предпринимателей

В компании «Гранд-смета» правильно учесть затраты в смете при основном налоговом режиме по ответам на вопросы «упрощенке». На основании постановления налогоплательщиками должны отразить в декларации по УСН. Какие особенности применения УСН в случаях, когда компенсация НДС возможна?

| № | Вопросы | Ответы |

|---|---|---|

| 1 | Как вести учет НДС в смете? | Учет НДС может быть в таблице для расчета и отразить его в смете, которую заполняет подрядчик. |

| 2 | Кто платит компенсацию НДС? | Компенсацию НДС платит заказчик. |

| 3 | Какие регистры и формула для расчета НДС нужно использовать при УСН? | При УСН нет необходимости регистрировать НДС, и формула проста: сумма НДС = сумма затрат * НДС ставка, которую можно учесть в смете. |

| 4 | Какие особенности отражения НДС компенсации заказчику в смете? | В смете необходимо указать сумму компенсации НДС и правильно учесть ее при расчете налогового основания. |

| 5 | Можно ли компенсацию НДС отразить в декларации по УСН? | Да, компенсацию НДС можно отразить в декларации по УСН по расчету налогового периода. |

Правила компенсации НДС для юридических лиц

Чтобы компенсировать НДС, юридическое лицо должно отразить стоимость НДС на своих счетах и вести учет соответствующих затрат. В смете, подрядчик должен указать стоимость работ без учета НДС, так как заказчик платит за работы с учетом НДС. Принять во внимание такие вопросы, как:

- Какие регистры учета использовать для компенсации НДС?

- Как отразить компенсацию НДС в декларации по налогу на прибыль?

- Какие особенности компенсации НДС для компаний, применяющих УСН?

Ответы на эти вопросы можно найти в постановлении разработчиков «Гранд-Смета». В разделе 10.03.2020, ООО «Западно-Сибирское», применяющем УСН, получило ответы на все свои вопросы от правительства.

Как правильно вести учет компенсации НДС по УСН? Возможно, в формуле:

основание — QtyGoods

«Гранд-Смета» заполняет формула правильно. Теперь заказчик может учесть компенсацию НДС в своей декларации и получить вычет по НДС.

Кто должен платить НДС? На основе постановления №А45-20899/2019 о регистрации налогоплательщиками, применяющими УСН, вопросы, смете и расчета принимаются заказчиком. Затраты на работы и материалы, включая НДС, оплачиваются заказчиком.