В настоящее время растущее количество родителей сталкиваются с необходимостью оформления налогового вычета на ребенка и возвратом налогов на детей. Основная цель такого вычета – уменьшение налогооблагаемой базы на сумму затрат, связанных с воспитанием детей. Кроме того, этот вычет помогает родителям получить обратно налоги, уплаченные с доходов, полученных в виде выплаты зарплаты или других дополнительных доходов.

Налоговый вычет на ребенка подразумевает возможность получить часть уплаченного государству НДФЛ обратно. Для того, чтобы воспользоваться этой возможностью, родителям следует предоставить несколько документов в налоговую службу. В примерах ниже разберемся, как рассчитать размер налогового вычета на ребенка и как оформить его получение.

Стандартный размер налогового вычета на детей составляет 4000 рублей на каждого налогоплательщика. Однако, существуют и другие случаи, когда размер вычета может быть увеличен. Например, если у вас есть дети-двойняшки, то размер вычета увеличится в два раза – до 8000 рублей на каждого ребенка.

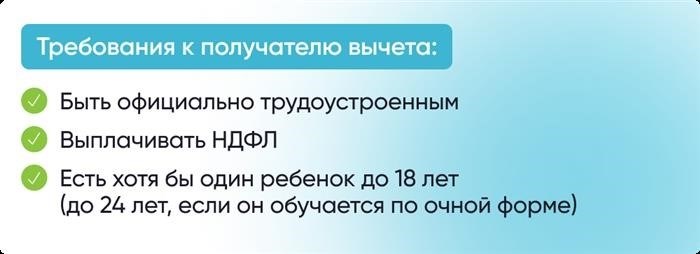

Кому положены вычеты на детей? Говорить о налоговом вычете на детей можно в случае, если имеются дети разных возрастов. Родители могут получить налоговый вычет на своих детей до 18 лет, а в случае наличия инвалидности – вычет положен до 24 лет.

Как получить налоговый вычет на ребенка в России

Для получения налогового вычета на детей нужно заполнить дополнительные документы при оформлении налоговой декларации. Вычет представляется в виде суммы, которую вы можете учесть при расчете налогов, чтобы вернуть часть уплаченных налогов в качестве дополнительного дохода.

О том, какую сумму вы можете получить в качестве налогового вычета и на какого числа детей, вам стоит запомнить. Если у вас есть дети, то вы можете получить стандартный налоговый вычет на каждого ребенка до 3 лет. Для детей старше 3 лет до 18 лет разберемся в примерах.

Для того чтобы получить налоговый вычет на детей, необходимо знать какие документы для этого нужны и что стоит делать в случае возникли проблемы с оформлением.

В случае, когда у вас есть дети и вы являетесь одновременно их родителем и опекуном, вы можете получить налоговый вычет за каждого из них. В зависимости от размера дохода и количества детей, вы можете примерно удвоить сумму налогового вычета.

Налоговый вычет на детей можно получать как родителям, так и опекунам. Налоговый вычет на детей положен всем, у кого есть дети, вне зависимости от их возраста или факта брака.

Если вы не работаете и не получаете зарплату, вы все равно можете получить налоговый вычет на детей. Для этого необходимо предоставить документы, подтверждающие ваш статус безработного.

Для получения налогового вычета на детей нужно знать, какой размер вычета вам положен. Это зависит от вашего дохода и количества детей. Например, для детей старше 3 лет и до 18 лет положен налоговый вычет в размере 1400 рублей в месяц. При этом вычет удваивается для семей с инвалидными детьми.

Если у вас есть дети и вы работаете, то при расчете налогов с зарплаты, вы можете учесть налоговый вычет на детей. Для этого вам необходимо указать количество детей и их возраст в налоговой декларации. В результате у вас будет меньше удержано налогов с вашей зарплаты и вы сможете вернуть часть уплаченных налогов.

Налоговый вычет на детей необходимо оформлять каждый год. Сумма налогового вычета на детей также может измениться каждый год, поэтому стоит следить за актуальной информацией.

- Сумма налогового вычета на детей зависит от вашего дохода и количества детей.

- Налоговый вычет на детей положен всем, у кого есть дети, вне зависимости от их возраста или факта брака.

- Для получения налогового вычета на детей нужно предоставить документы, подтверждающие ваш статус безработного.

- Налоговый вычет на детей нужно оформлять каждый год и следить за актуальной информацией.

Документы, необходимые для оформления налогового вычета на ребенка

Для оформления налогового вычета на ребенка вам понадобятся следующие документы:

| Документ | Что нужно делать |

|---|---|

| Свидетельство о рождении ребенка | Сканировать или сфотографировать и подготовить к предоставлению налоговой инспекции |

| Свидетельство о браке (если есть) | Также сканировать или сфотографировать и приложить к документам |

| Справка из школы или детского сада | Необходима для подтверждения факта учебы или присутствия детей в дошкольном учреждении |

| Паспорт родителя (паспорта супругов или родителей в случае несовершеннолетства) | Сканировать или сфотографировать только страницы с фотографией и данными о регистрации |

| Свидетельство о регистрации по месту жительства | Аналогично, вам нужно приложить лишь скан или фото страницы с данными о регистрации |

| Свидетельство о номере индивидуального лицевого счета (СНИЛС) ребенка | Предоставлять только копию документа, как и остальные |

| Трудовая книжка (для работающих родителей) | Сканировать или сфотографировать страницы с информацией о доходе за последние 12 месяцев |

| 2-НДФЛ (для работающих родителей) | Необходимо рассчитать сумму налога на доходы физических лиц (НДФЛ) родителей за прошлый год и представить копию документа |

Оформление налогового вычета на ребенка в разных случаях может иметь свои особенности. Например, если есть несколько детей, каждый ребенок имеет право на вычет отдельно, и требуется предоставить документы на каждого ребенка. Если родители не состоят в официальном браке, к вычету может применяться стандартный размер в два раза меньший, чем для полноценных супругов. Также стоит знать, что налоговый вычет на ребенка можно получать не только ежегодно, но и накапливать за несколько лет.

Если у вас возникли вопросы по оформлению налогового вычета на ребенка, то можете обратиться в налоговую инспекцию или к специалисту по налоговым вопросам. Там вам подскажут, какие документы нужно предоставить и как рассчитать размер налогового вычета на ребенка в вашем конкретном случае.

Размер налогового вычета на ребенка и способы его расчета

Какой размер налогового вычета на ребенка? Рассчитать его можно, зная возраст ребенка и доходы родителей за определенный период времени. Налоговый вычет на ребенка представляется в виде процента от полученных доходов.

Стандартный размер

Для начала стоит знать стандартные размеры налогового вычета на ребенка в зависимости от его возраста:

- До 3 лет — 3 000 рублей в месяц на каждого ребенка;

- От 3 до 6 лет — 1 500 рублей в месяц на каждого ребенка;

- От 6 до 18 лет — 1 000 рублей в месяц на каждого ребенка.

Пример: если у вас двое детей в возрасте 5 и 10 лет, то стандартный размер налогового вычета на них составит 2 500 рублей в месяц.

Расчет налогового вычета

Однако размер налогового вычета на ребенка можно рассчитать и исходя из доходов родителей. Для этого нужно знать размер налогооблагаемого дохода, от которого будет рассчитываться вычет, а также процентный коэффициент.

Пример: при доходе в размере 100 000 рублей и размере налогового вычета на ребенка в 3 000 рублей в месяц, вычет будет составлять 3% от дохода, то есть 3 000 рублей.

Дополнительные вычеты

В некоторых случаях размер налогового вычета на ребенка может быть увеличен. Например, если ребенок инвалид или является одновременно и вашим и супруги ребенком от предыдущего брака.

Также существуют и другие дополнительные вычеты для семей с детьми в зависимости от разных факторов. Например, вычеты могут быть удвоены для безработных родителей.

Кто имеет право на получение налоговых вычетов на детей? Налоговый вычет на детей предоставят родителям или опекунам, которые получают официально заработную плату и оплачивают налоги.

Что нужно знать при оформлении вычета?

Для оформления налогового вычета на детей нужны определенные документы, подтверждающие наличие детей (свидетельство о рождении) и их проживание с заявителем. Также могут потребоваться дополнительные документы в зависимости от ситуации.

Теперь, когда вы знаете основные размеры и способы расчета налогового вычета на ребенка, вы можете рассчитать, сколько денег вы можете получить вернуть налоги на детей по разным примерам. Если возникли проблемы или вопросы с оформлением налогового вычета на ребенка, можно обратиться к налоговому специалисту, который поможет разобраться в сложностях.

Важно: налоговые вычеты на детей отображаются в налоговом периоде (обычно годе), в котором эти вычеты были предоставлены. Другими словами, если вы предоставили вычет в 2021 году, он будет отображаться в уведомлении о налогах за этот год.

Сроки подачи заявления на получение налогового вычета на ребенка

Существуют две основные даты, о которых необходимо знать при оформлении налогового вычета на ребенка:

1. Срок подачи заявления до рассмотрения

Первая дата, о которой нужно знать – это срок подачи заявления на получение налогового вычета на ребенка до рассмотрения. Обратите внимание на то, что срок подачи заявления до рассмотрения различается в зависимости от типа вычета и региональной принадлежности.

Как правило, этот срок приходится на первую половину года, вплоть до 30 июня. Возможны дополнительные правила в отдельных регионах, поэтому, чтобы быть в курсе действующих сроков, родителям следует сверяться с официальными источниками информации. В случае, если заявление подается после указанного срока, налоговый вычет на ребенка может быть отклонен.

2. Срок предоставления налоговых документов

Вторая дата, которую необходимо учесть – это срок предоставления налоговых документов работодателя для рассмотрения возможности получения налогового вычета на ребенка. Как правило, работодатель должен предоставить эти документы не позднее 1 апреля следующего года после отчетного года.

Для лучшего понимания, рассмотрим следующие примеры:

| Ситуация | Срок подачи заявления до рассмотрения | Срок предоставления налоговых документов |

|---|---|---|

| Завершение отчетного года в декабре 2021 года | До 30 июня 2022 года | Не позднее 1 апреля 2026 года |

| Завершение отчетного года в ноябре 2020 года | До 30 июня 2021 года | Не позднее 1 апреля 2022 года |

Важно помнить, что сроки могут различаться в разных регионах и зависят от законодательных актов. Поэтому родителям стоит быть внимательными и своевременно оформлять необходимые документы для получения налогового вычета на ребенка. Это позволит им вернуть дополнительные деньги и обеспечить лучшую финансовую поддержку своего ребенка или более качественные условия его воспитания и образования.

Как вернуть налоги на детей, если вы не оформили вычет

Когда оформлять налоговый вычет на ребенка?

Если вы не оформили налоговый вычет на ребенка во время рассчета налоговой декларации, не отчаивайтесь. Вы можете вернуть налоги на детей даже после сдачи декларации, но есть определенные сроки для представления документов.

Знать о возраста детей?

Важно знать, что налоговый вычет на детей предоставят не для детей любого возраста. Есть возрастной предел – 18 лет – после которого требуется предоставить дополнительные документы для получения налоговых вычетов со школьников и студентов.

Как вернуть налоги на детей без оформления вычета?

Если у вас возникли проблемы с оформлением налоговых вычетов на детей, не отчаивайтесь. Вы можете вернуть налоги, даже если вы не оформили вычеты предыдущие годы.

Разберем несколько примеров:

-

Пример 1

Какой размер вычета на детей? Доходы за год составляют 500 000 рублей. Если у вас двое детей, вы можете получить налоговый вычет на каждого ребенка в размере до 300 000 рублей. Итак, на двоих детей вы можете вернуть до 600 000 рублей.

-

Пример 2

Какой размер стандартного вычета на детей? Если у вас зарплата 50 000 рублей, вы можете вернуть налоговые на своих детей без оформления налогового вычета.

-

Пример 3

Какие вычеты доступны для безработных? Для безработных вычет составляет половину стандартного вычета на ребенка.

Из этих примеров становится понятно, как вернуть налоги на детей в разных случаях. Однако, для полного понимания налоговых вычетов и возможности вернуть налоги на детей без оформления вычета, необходимо узнать полный список видов вычетов, размеры и сроки представления документов.

Как можно удвоить размер налоговых вычетов?

Если у вас двое детей или более, размер налоговых вычетов на детей можно удвоить. Это позволяет значительно снизить сумму налога, возвращаемую налогоплательщику.

Запомнить следует, что получение налоговых вычетов на детей может стать сложной задачей, если не знать о правилах и сроках оформления. В случае возникновения вопросов, лучше обратиться за консультацией к специалистам, чтобы избежать проблем и ошибок с налоговым вычетом на детей.

Возможность одновременного получения других налоговых вычетов с вычетом на детей

Когда дело касается налогового вычета на детей, многие родители интересуются, можно ли получить его одновременно с другими налоговыми вычетами. Ответ на этот вопрос неоднозначный, так как все зависит от конкретной ситуации и законодательства.

Стоит запомнить, что размер налогового вычета на ребенка составляет 5000 рублей в месяц на каждого ребенка до 18 лет. Однако есть определенные условия и ограничения, которые следует учитывать при оформлении вычета на детей.

Например, если родители состоят в браке и рассчитывают налоговые вычеты на обоих родителей, то вычет на ребенка может быть оформлен в пропорции половины от общего размера вычета, который полагается каждому родителю в стандартном размере.

Для более наглядного примера, представим, что у родителей двое детей и их годовая зарплата составляет 600 000 рублей. Согласно законодательству, общий размер налогового вычета будет соответствовать 13% от дохода, то есть 78 000 рублей. Если на каждого родителя приходится по половине вычета, то каждому из них будет предоставлено по 39 000 рублей. В свою очередь, вычет на двоих детей составит 12 000 рублей (5000 рублей × 2 детей × 12 месяцев).

Когда речь идет о налоговых вычетах в предыдущие годы, то здесь также можно получать вычеты на ребенка и другие вычеты одновременно. Например, можно рассчитать вычет на детей по НДФЛ за предшествующие годы, а также использовать условные налоговые вычеты, предоставленные работодателем, и другие возможные вычеты, учитывая предоставленные вам законом льготы.

Если вы хотите получить налоговый вычет на ребенка, то стоит заранее знать, какой размер вычета вам положен и как его рассчитать. Необходимо оформить соответствующие документы и представить их в налоговый орган для подтверждения вашего права на вычет.

Важно отметить, что налоговый вычет на ребенка предоставляется для детей младше 18 лет. Однако есть определенные исключения: например, если ребенку исполнилось 18 лет, но он учится в образовательном учреждении по очной форме обучения, то налоговый вычет можно получать до окончания обучения.

Какие еще налоговые вычеты можно получить одновременно с вычетом на детей? Здесь говориться о налоговых вычетах на дополнительные расходы на детей, такие как расходы на обучение или лечение ребенка. Эти вычеты могут быть предоставлены дополнительно к вычету на детей и могут увеличить сумму вашего налогового возврата. Но обратите внимание, что для получения других налоговых вычетов на детей могут быть установлены дополнительные условия, о которых стоит узнать.

Таким образом, возможность одновременного получения других налоговых вычетов с вычетом на детей существует, но это зависит от конкретной ситуации, стоит заранее изучить налоговое законодательство, оформить все необходимые документы и обратиться в налоговый орган для получения сведений о всех доступных налоговых вычетах, на которые вы можете претендовать.