Налоговый вычет за обучение — это положенная государством возможность воспользоваться налоговой льготой и вернуть часть денег, потраченных на образование. Когда и как оформляется этот вычет? Что необходимо знать при заполнении декларации? Все ответы на эти вопросы вы найдете в полной пошаговой инструкции.

Для начала, важно знать, что налоговый вычет за обучение можно получить за себя, супругу или детей. Также полагается вычет на родственников до 24 лет, которые состоят на полном обеспечении гражданина. Максимальная сумма вычета составляет 13% от размера налогового облагаемого дохода.

Способ получения налогового вычета за обучение — это один из способов оформить оплату образовательных услуг. Другими словами, если вы оплачивали обучение самостоятельно, то вы можете воспользоваться этой услугой. Но как узнать, какие документы нужны и что делать, чтобы произошли изменения в вашей налоговой декларации?

Что такое налоговый вычет?

Налоговый вычет за обучение может быть использован для максимального возврата 13% подоходного налога. Оформленные по всем необходимым нюансам, вычеты помогут существенно снизить сумму налога, который нужно заплатить в ФНС. В то же время, учебное заведение, в котором проходило обучение, должно быть официально признано и должно быть указано в документах: договоре или справке об оплате.

Чтобы воспользоваться налоговым вычетом за обучение, необходимо знать, что максимальная сумма, которую можно вернуть, составляет подоходного налога за отчетный год. То есть, если вам вернули 13% от суммы, которую вы уплатили в ФНС по налогу на доходы за год, вы уже воспользовались максимальной суммой вычета.

Какие еще изменения в налоговом законодательстве влияют на налоговый вычет за обучение? С 2019 года для получения налогового вычета по обучению необходимо при наданнии декларации предоставить расходныe документы: о проплате обучения за себя, детей или супругу. Вместе с декларацией со всех троих членов семьи появилось требование предоставить налоговые документы – квитанцию, выписки, акты или другие документы, подтверждающие оплату обучения.

Изменения в налоговом законе коснулись и налогового вычета за обучение детей. Теперь можно вернуть налог, уплаченный отцом или матерью за обучение своих детей. Для этого необходимо предоставить документы на оплату обучения ребенка и Копию свидетельства о рождении. То есть, те же самые документы, которые оформляете в МФЦ при рождении ребенка.

Имеются и другие исключения из права на получение налогового вычета за обучение. Возможно, вы уже воспользовались этим правом в течение года или оплатили обучение сестер? Дело ваше, вам стоит знать в каких случаях право на налоговый вычет за обучение не существует.

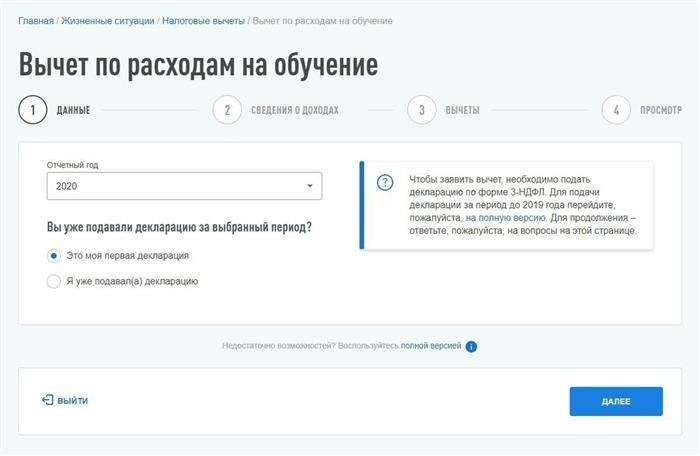

Как оформить налоговый вычет за обучение? Во-первых, помните, что вычет по подоходному налогу можно сделать в родецкой или в декларации. Если вы нулевой налоговый агент, то реализовать вычет можно только через декларацию по форме 3-НДФЛ. Во-вторых, воспользуйтесь пошаговой инструкцией по оформлению налоговой декларации на сайте налоговой службы. И последнее, если у вас есть работа, то для получения налогового вычета нужно предоставить документы, подтверждающие расходы.

Определение и толкование

Для получения налогового вычета необходимо предоставить определенный перечень документов, подать декларацию и доказать факт оплаты обучения. Какие именно документы нужны и как они должны быть оформлены, зависит от налогового законодательства вашей страны.

Обратите внимание, что налоговый вычет за обучение полагается не только налогоплательщику, но и его родственникам — детям, супругу(е), родителям и даже бабушке. Однако, чтобы получить вычет, обучение должно быть оформлено в соответствии с налоговым законодательством, а также должно соответствовать определенным требованиям и условиям.

Максимальная сумма налогового вычета за обучение также может быть ограничена и зависит от налогового законодательства и правил, действующих в вашей стране или регионе. Чтобы воспользоваться данным вычетом, необходимо учесть особенности налоговой системы вашей страны и правила, установленные налоговым кодексом.

Процесс получения налогового вычета за обучение может быть разным в каждой стране. Возможно, для этого потребуется заполнение соответствующих форм и подача документов через налоговую службу или вашего работодателя. Кроме того, в некоторых случаях есть возможность получить вычет автоматически через систему налогового учета, если оплата за обучение была произведена через вашего работодателя.

Если вы имеете детей, то также можете получить налоговый вычет за их обучение. В этом случае нужно предоставить соответствующие документы, подтверждающие оплату учебы детей.

В 2026 году планируются изменения в правилах налогового вычета. В частности, положенная сумма вычета может быть увеличена, а также могут быть введены новые способы получения вычета, такие как получение документов через систему электронного документооборота или разработка специальных мобильных приложений.

Не забывайте, что налоговый вычет за обучение имеет свои особенности в каждой стране и регионе. Поэтому перед тем, как приступить к оформлению и возврату денег, обратитесь к налоговому законодательству своей страны, чтобы узнать все правила и требования, которые необходимо выполнить для получения налогового вычета за обучение.

| Что такое налоговый вычет за обучение? | Это возможность получить часть уплаченных налогов обратно путем снижения подоходного налога и вернуть часть денег, потраченных на образование. |

|---|---|

| На каких условиях полагается налоговый вычет за обучение? | Обучение должно быть оформлено в соответствии с налоговым законодательством и требованиями, установленными налоговым кодексом. |

| Максимальная сумма налогового вычета за обучение | Ограничена и зависит от налогового законодательства и правил, действующих в вашей стране или регионе. |

| Как оформить и получить налоговый вычет за обучение? | Необходимо заполнить соответствующую декларацию и предоставить требуемые документы налоговой службе или вашему работодателю. |

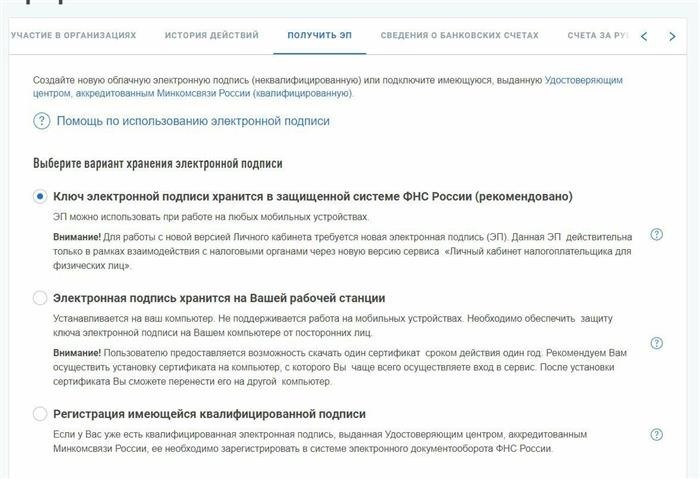

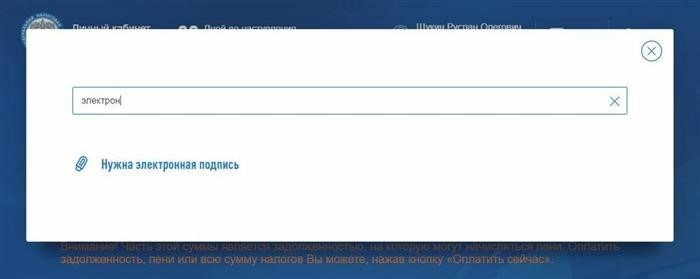

| Какие другие способы получения налогового вычета за обучение? | Возможны автоматическое получение вычета через систему налогового учета, если оплата была произведена через работодателя, а также получение документов через систему электронного документооборота. |

Какие виды налоговых вычетов существуют

Для того чтобы получить налоговый вычет, необходимо знать, какие документы нужны для его оформления. В зависимости от изменений в законодательстве и налоговом кодексе, требования могут отличаться. Однако, в большинстве случаев для оформления налогового вычета на обучение необходимо предоставить следующие документы:

1. Документы о обучении:

- свидетельство об образовании или диплом;

- договор с образовательным учреждением;

- справка об оплате за обучение.

2. Документы о работодателе:

- трудовой договор;

- сертификат о доходах (форма 2-НДФЛ);

- справка о заработной плате за год.

В зависимости от ситуации и специфики каждого случая могут потребоваться дополнительные документы.

Налоговый вычет за обучение также имеет свои нюансы:

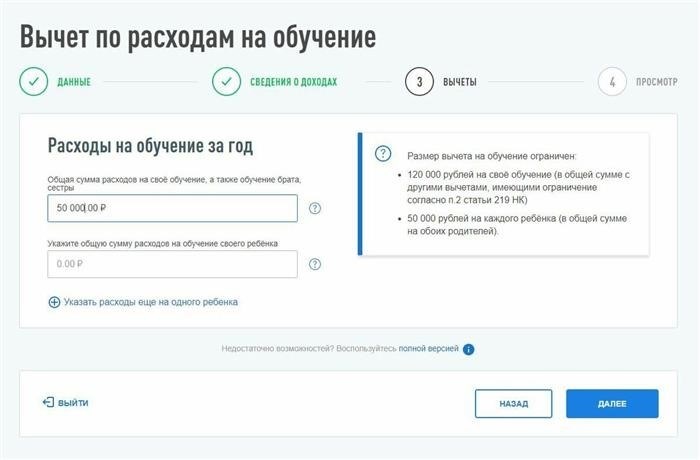

- Максимальная сумма налогового вычета составляет 120 000 рублей в год.

- Для получения налогового вычета можно обратиться через налоговую инспекцию или воспользоваться услугами специализированных компаний.

- Сумма налогового вычета возвращается в течение 3 месяцев после подачи документов.

- Оформление налогового вычета можно сделать как самостоятельно, так и через работодателя.

Также, стоит знать, что роль играет учебное заведение, в котором проходит обучение. Некоторые высшие учебные заведения и школы могут иметь дополнительные правила и требования для получения налоговых вычетов.

Важно помнить, что налоговый вычет за обучение не полагается каждому. Есть определенные условия, которые должны быть выполнены, чтобы иметь право на получение такого вычета. Например, налоговый вычет может быть предоставлен только за обучение себя, супруга и несовершеннолетних детей.

Также, важно разобраться, какие виды налоговых вычетов существуют. Кроме вычетов на обучение, есть также вычеты на лечение, приобретение жилья, затраты на уход и обучение детей воспитателей и сестер.

В общем, чтобы получить налоговый вычет за обучение, нужно иметь все необходимые документы, знать правила его оформления и пройти процедуру подачи в налоговую инспекцию. Возмещение суммы налогового вычета может занять некоторое время, но в итоге вы сможете получить назад часть денег, потраченных на вашу учебу или обучение ваших близких.

Как оформить налоговый вычет за обучение

Первое, что стоит знать — налоговый вычет за обучение напрямую зависит от роли работодателя: вам нужно узнать, оплачивала ли ваша компания обучение. Исключениями являются ситуации, когда оплату обучения производил сам работник либо член его семьи.

Если ваш работодатель оплачивал учебу, то вам необходимо получить от него специальные документы, подтверждающие факт оплаты. Какие именно документы нужны, зависит от правил и инструкций ФНС. Узнайте у вашего работодателя, какие документы вам понадобятся.

Если же обучение оплачивалось самостоятельно, то вы должны иметь подробные документы о расходах, включая чеки и счета на оплату обучения.

Максимальная сумма налогового вычета за обучение не может превышать 120 000 рублей в год. Однако, если вы имеете детей или иных родственников в возрасте до 24 лет, которые также получают образование, вы можете претендовать на дополнительные вычеты.

Оформить налоговый вычет за обучение можно через заполнение налоговой декларации. В ней нужно указать все расходы, связанные с образованием, в соответствующих пунктах. После подачи декларации, вам следует дождаться ее рассмотрения и получить уведомление о возможности возврата налога.

Играет важную роль и способ получения налогового вычета. Если вы являетесь налоговым резидентом, то вы можете получить вычет при подаче декларации или возврат налога через налоговую инспекцию. Если вы не являетесь налоговым резидентом, вы можете обратиться за возвратом через налоговые органы своей страны. В каждом случае есть свои особенности и нюансы, поэтому рекомендуется обратиться за консультацией к специалистам в данной области.

Также стоит учитывать, что налоговый вычет за обучение имеет свои сроки. Вычеты оформляются по истечении года или квартала, в котором произведена оплата обучения.

- Нужны ли документы для налогового вычета за обучение у детей, братьев или сестер?

- Какой суммой можно получить налоговый вычет за обучение?

- Какие документы нужны для оформления налогового вычета за обучение?

- Что делать, если работодатель не оплачивал обучение?

- Как оформить налоговый вычет за собственную учебу?

- Какие есть особенности и изменения в правилах налогового вычета за обучение в 2026 году?

Как получить вычет при обучении в учебном заведении

Чтобы правильно оформить и получить налоговый вычет за обучение, нужно знать определенные правила и процедуры. В этом разделе мы расскажем вам о необходимых действиях и способах оформления вычета, а также об особенностях его получения.

1. Помните о максимальной сумме вычета

Возмещение за обучение может быть произведено в размере не более определенной суммы. К сожалению, в последнее время были внесены изменения в законодательство, которые снизили максимальное значение этой суммы. Узнайте актуальную информацию налогового вычета за обучение на сайте налоговой службы.

2. Знайте, какие документы нужны для получения вычета

Для оформления вычета при обучении в учебном заведении вам понадобятся следующие документы:

| Документ | Роль |

|---|---|

| Справка об обучении | Подтверждает факт обучения в учебном заведении |

| Справка о доходах (3-НДФЛ) | Подтверждает сумму заработка за год |

| Справка об оплате обучения | Подтверждает сумму, уплаченную за обучение |

3. Инструкция по получению вычета при обучении в учебном заведении

- Соберите необходимые документы, включая справки об обучении, доходах и оплате обучения.

- Сделайте копии всех документов для собственной информации.

- Обратитесь к своему работодателю и узнайте, какой способ оформления вычета используется в вашей организации (например, через исправление сведений в налоговой декларации или через форму 3-НДФЛ).

- Подготовьте необходимые документы (полученные в учебном заведении) для оформления вычета.

- Сообщите своему работодателю о намерении получить вычет и предоставьте ему все необходимые документы.

- Дождитесь обработки документов и получите возмещение суммы вычета.

- Убедитесь, что налоговый вычет был оформлен и возмещен в полном объеме.

Не забывайте, что вычет за обучение может быть получен не только налогоплательщиком, но и его родственниками, такими как супруга, дети, сестры, бабушка и другие. Важно ознакомиться с правилами и ограничениями, чтобы максимально использовать налоговые вычеты.

Возникли вопросы по поводу налоговых вычетов? Не стоит беспокоиться! Узнайте все нюансы и особенности налогового вычета за обучение пошагово и получите правильный возврат денег.

Как получить вычет за курсы повышения квалификации

Все граждане России могут воспользоваться налоговым вычетом на обучение: и учащиеся, и студенты, и работники. Тем не менее, есть некоторые условия, которые необходимо соблюсти для получения этого вычета:

- Курсы повышения квалификации должны соответствовать российским образовательным стандартам и быть аккредитованы соответствующими органами.

- Предоставление налогового вычета возможно только при наличии документов, подтверждающих факт обучения и прохождения курсов, а также документов, подтверждающих оплату их стоимости.

- Максимальная сумма вычета составляет 120 000 рублей в год на одного налогоплательщика.

- Абсолютный вычет указывают в декларации можно после проводки в бухгалтерии или при получении вычета через работодателя:

- При получении вычета через работодателя: работодатель учтет сумму вычета автоматически при расчете налога и удержании налога из заработной платы работника.

- При указании вычета в налоговой декларации: нужно заполнить графу о вычетах и предоставить все необходимые документы, подтверждающие обучение и оплату.

- Вычеты предоставляются только на обучение на курсы повышения квалификации и сотрудников компании имеют право предоставить обучение только своим сотрудникам, а не родственникам, жене, сестрам, детям и т. д. А у родственников сотрудников есть право воспользоваться вычетом только в обучении своих детей.

- Социальный налоговый вычет за обучение всем детям до 24 лет на изучение первой профессии с 2026 года положен только дважды каждому.

Таким образом, чтобы оформить вычет за курсы повышения квалификации, необходимо знать все необходимые документы и условия получения. Узнайте, имеете ли вы право на вычет и как его оформить, чтобы вернуть деньги за обучение. И помните, вычет за курсы повышения квалификации играет важную роль как в собственной профессиональной карьере, так и в личной финансовой ситуации.