При взятии ипотеки одним из условий является наличие поручителя, но что это означает и какие роли и обязанности сопутствуют этой роли? Возникает множество вопросов: к чему приведет отказ поручителя от выплат по договору, какие последствия несет за собой стать поручителем и стоит ли такое поручительство того?

Итак, что такое поручительство в ипотеке и какие функции он выполняет? Поручителем называется лицо, которое дает свое согласие на предоставление гарантий за другое лицо, берущее ипотеку. Он становится субъектом договора и принимает на себя ответственность за выплату задолженности в случае невыполнения своих обязательств заемщиком-созаемщиком.

Роль поручителя в ипотеке имеет ряд особенностей. Во-первых, ему требуется сделать свой выбор в пользу банка и поручиться за заемщика. Это может быть решение с трудностями, так как поручитель вступает в дело с ними полной осознанностию последствий. Во-вторых, поручительство является способом обеспечения банка на случай невыполнения займодавцем своих обязательств.

Какими ограничениями обусловлено поручительство? В случае, если поручитель не может вернуть деньги по ипотеке, банк имеет право потребовать их у поручителя, если последний не выполнил свои обязательства. Также, банк имеет право начать процесс судебного взыскания через поручителя, если заемщик не исполнил свои обязательства.

Но стоит ли брать на себя такую ответственность и оформляться поручителем? Прежде всего, необходимо оценить свои возможности и вероятность того, что заемщик не сможет выплатить ипотеку. Если у вас есть уверенность в финансовом состоянии заемщика и вероятности его погашения, то риски оформления поручителя могут быть минимальными.

Однако, становясь поручителем, необходимо помнить о тех рисках, которые несет со собой эта роль. В случае невыполнения заемщиком своих обязательств или его несостоятельности, все долги и проблемы переходят на поручителя. Кроме того, поручитель не имеет права претендовать на возврат денег о банка после погашения ипотеки. Он строит свой выбор на вере в заемщика и его кредитную историю и должен быть готов к потере своих средств в случае невыполнения обязательств.

В итоге, ответ на вопрос «Нужна ли роль поручителя в ипотеке?» зависит от конкретной ситуации и соображений каждого человека. Если вы заинтересованы в ипотеке и рассматриваете поручителя, важно внимательно взвесить все плюсы и минусы, рассмотреть возможные риски и права поручителя. Также, необходимо иметь в виду главную цель – оплатить ипотеку и избавиться от задолженности. Сделайте свой выбор осознанно и объективно.

Что такое поручительство?

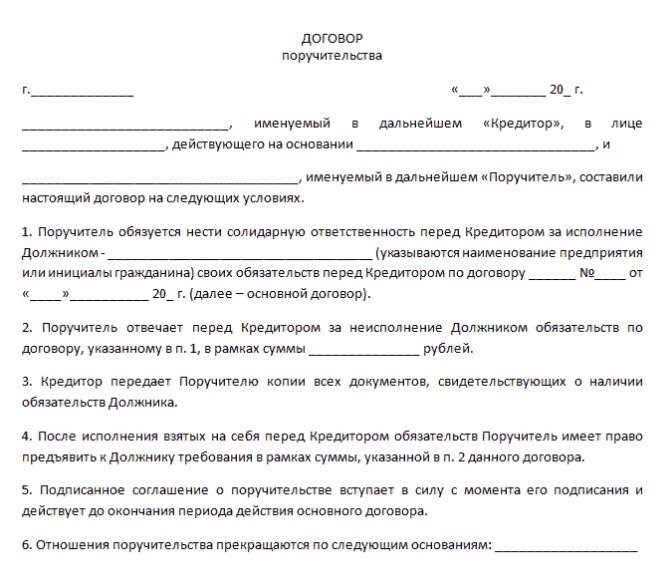

Поручительство – это соглашение, по которому поручитель обязуется выплатить все деньги по кредиту, если заемщик не сможет этого сделать. Иными словами, поручитель ручается за заемщика перед банком.

Поручительство по ипотеке оформляется в тех случаях, когда заемщик не может предоставить достаточные гарантии их выплаты. Банк может запросить поручителя, если у заемщика недостаточный доход или отсутствует официальное трудоустройство. Также, поручитель может потребоваться при наличии обременения недвижимости или если банк сомневается в надежности заемщика. Виды поручительства в ипотеке могут различаться в зависимости от условий договора и требований банка.

Однако, необходимо учесть, что поручительство несет финансовые и юридические риски. Поручитель должен быть готов платить по кредиту, если заемщик перестанет это делать. В случае невыполнения поручителем своих обязательств, будет начался процесс взыскания задолженности.

Что произойдет, если поручитель откажется выплачивать долги по ипотеке? В этом случае, банк начнет применять меры воздействия, предусмотренные договором. Возможны различные ограничения, а также судебные последствия для поручителя. Он может быть привлечен к участию в судебном процессе и подвергнут исполнительным мерам, таким как арест имущества.

Важно понимать, что поручительство отличается от созаемщика. Созаемщик имеет права и обязанности по кредиту наравне с основным заемщиком, а поручитель отвечает только за долги заемщика. Поэтому, если заемщик перестанет выплачивать кредит, банк может потребовать от поручителя выплатить задолженность.

Права и обязанности поручителя

Поручительство – это добровольное обязательство поручителя перед банком выплатить задолженность за кредитного заемщика в случае невыполнения им своих обязательств по кредиту. Поручительство в ипотеке вносит определенную степень риска для поручителя. Поэтому перед взятием такой ответственности важно знать, что отвечает поручитель, когда и какие обязанности и риски на себя берет.

Обязанности поручителя в ипотеке накладываются на него также, как и на самого заемщика. Поручитель обязан выполнять все требования банка по кредитному договору, включая своевременную выплату задолженности. В случае, если заемщик перестанет платить по кредиту, банк может потребовать от поручителя приступить к выполнению своих обязанностей и выплатить задолженность вместо заемщика.

Поручитель также должен заранее знать все условия и требования по кредитной программе, в рамках которой будет оформляться ипотека. Такие документы, как договор ипотеки, кредитный договор и другие, могут предусматривать различные обязательства и права поручителя. Поэтому перед тем, как стать поручителем, важно внимательно изучить все документы и обсудить все нюансы с банком.

Права поручителя ограничены, и он не может вмешиваться в ход исполнения кредитного договора между банком и заемщиком. Однако поручитель имеет право знать о выплатах по кредиту и требовать от заемщика информацию о его финансовом состоянии. В случае возникновения ухудшения финансового положения заемщика, поручитель может выйти из поручительства с согласия банка.

Виды поручительств могут отличаться в зависимости от требований банка и кредитной истории заемщика. Например, банк может требовать наличие созаемщика вместо или помимо поручителя. В таком случае созаемщик также несет ответственность за выплату задолженности по кредиту. Однако в ряде других случаев банк может не заинтересовать в наличии созаемщика и предоставить ипотеку только с участием поручителя.

Если поручитель не будет выполнять свои обязанности по кредиту, это может привести к ухудшению его кредитной истории, а также повлечь за собой возможные судебные процессы со стороны банка. Кроме того, в случае, если поручитель не сможет или откажется выплачивать задолженность за кредит, банк вправе обратиться с требованием взыскания задолженности с его имущества.

Поручительство в ипотеке – это серьезная ответственность. Поэтому перед оформлением поручительства следует тщательно оценить риски, посоветоваться с юристом и принять решение на основе своих финансовых возможностей и степени готовности выступать в роли поручителя.

Какова роль поручителя в ипотеке?

В процессе оформления ипотеки на покупку недвижимости может возникнуть необходимость в поручителе. Это лицо, которое готово выступить в роли гаранта исполнения финансовых обязательств заёмщика перед банком.

Роль поручителя в ипотеке заключается в том, чтобы дать дополнительную гарантию банку на случай возникновения проблем со стороны заемщика. В случае невыполнения заемщиком обязательств по кредитному договору, банк имеет право требовать исполнения обязательств от поручителя.

Оформление поручительства на ипотеку происходит при соответствующем необходимости. Банк рассматривает историю кредитования и финансовое состояние заемщика, и если возникают сомнения в его способности выплачивать кредит, может потребовать наличие поручителя.

Если поручитель не готов взять на себя роль гаранта, либо банк отказывается от поручительства, заемщик может столкнуться с проблемами при получении ипотечного кредита. Избавления от оформления поручительства могут помочь повышение платежеспособности заемщика или предоставление дополнительных залогов, удовлетворяющих требованиям банка.

Однако стоит знать, что в ряде случаев наличие поручителя может повысить вероятность одобрения ипотечного кредита. Банк рассматривает поручительство как дополнительную гарантию исполнения обязательств заемщиком.

Если поручительство по оформляется, поручитель обязуется выплачивать кредит в случае невыполнения заемщиком своих обязательств. В случае, если заемщик не исполняет обязательства, банк в первую очередь может обратиться к поручителю для взыскания задолженности.

Важно знать, что поручитель несет определенные риски и обязательства. При невыполнении обязательств заемщика, банк имеет право обратиться к поручителю с требованием платить задолженность. Поручитель не отвечает по обязательствам заемщика только в том случае, если такое исключение предусмотрено договором с банком.

При оформлении поручительства на ипотеку стоит учесть, что есть определенные ограничения и требования к поручителю. Банк может отказаться от поручительства либо требовать залоговое обеспечение, чтобы уменьшить свои риски. Также, поручитель не может быть самим заемщиком по этому кредиту.

Если требуется приобрести недвижимость через ипотечный кредит, необходимо знать, что банк может рассматривать поручительство как один из видов обеспечения кредита. При этом, роль поручителя в ипотеке заключается в гарантировании финансовой исполнительности заемщика перед кредитором.

В случае неисполнения обязательств по ипотеке, банк имеет право обратиться к поручителю и потребовать погашение задолженности. Поэтому, принимая решение о поручительстве, следует хорошо взвесить риски и преимущества данной роли в процессе кредитования.

Риски ипотечного поручительства

Роль поручителя в ипотеке часто становится необходимой, когда заемщик не соответствует требованиям банка, либо его кредитная история имеет негативные записи. Для оформления ипотеки в таких случаях требуется наличие поручителя, который выступает гарантом исполнения кредитных обязательств.

Однако, роль поручителя в ипотеке сопряжена с определенными рисками:

- Повышенная вероятность отказов в ипотеке: банк может отказаться выдавать кредит, даже если есть поручитель. Это связано с тем, что поручитель не может полностью заменить заемщика, и его доходы, кредитная история и другие показатели не всегда удовлетворяют требованиям кредитной организации.

- Риск ухудшения кредитной истории поручителя: в случае невыполнения заемщиком своих обязательств, банк обращается к поручителю с просьбой выплатить кредитные долги. Если поручитель не сможет выполнить свои обязательства, это может привести к ухудшению его кредитной истории.

- Затруднения при оформлении других кредитов: имея статус поручителя, финансовые обязательства, которые он взял на себя, учитываются банками при оценке его платежеспособности. Это может усложнить процесс получения других кредитов или привести к отказу в их выдаче.

Поручительство требует достаточно серьезных обязательств и подразумевает риск для поручителя. Поэтому перед решением стать поручителем в ипотеке необходимо тщательно оценить свою финансовую возможность выплачивать кредитные долги в случае невыполнения заемщиком своих обязательств.

Важно знать, что роль поручителя в ипотеке не всегда необходима. Если у заемщика нет проблем с кредитной историей и соблюдаются все требования банка, то поручителя можно не оформлять. Однако, в некоторых случаях, когда заемщик не способен стать поручителем или откажется от этих обязанностей, требуется наличие поручителя для успешного оформления ипотеки.

Зачем банкам нужны поручители?

Поручитель – это человек, который становится гарантом выплачивания кредита в случае, если заемщик не сможет справиться с платежами. Он берет на себя обязательства за заемщика, таким образом обеспечивая банк отказов в выплате кредита. Поручитель становится кредитной страховкой для банка.

Какие требования к поручителям?

- Статус поручителя должен быть таким, чтобы банк мог быть уверен в его финансовой надежности.

- Поручитель должен иметь стабильный и достаточный доход для погашения долга заемщика, в случае его невыполнения.

- Поручитель не должен иметь кредитных обязательств перед другими банками.

- Поручитель должен иметь хорошую кредитную историю и не иметь задолженностей по выплатам в прошлом.

Банк внимательно рассматривает заявку на ипотеку и делает свою оценку вероятности доверять заемщику деньги. Если вероятность возврата кредита низкая или заемщик не выполнил требования банка, то банк требует поручителя для дополнительной гарантии.

Какие ограничения накладываются на поручителя?

Поручителю нужно быть осознанным того, что он берет на себя ответственность за выплату кредита. В случае, если заемщик не сможет платить, поручитель должен будет погасить кредит вместо него. Поэтому поручитель должен осознавать все риски и подходить к поручительству ответственно.

Договор поручительства невыполнения кредита может быть досрочно расторгнут, если поручитель перестанет соответствовать требованиям или умрет. В этом случае банк может потребовать от заемщика предоставить другого поручителя либо погасить кредит полностью.

Поручитель может сделать свою ответственность более безопасной, если у него будет личная ипотека либо другая залоговая сумма, которая позволит банку в случае невыполнения заемщиком своих обязательств обратиться с требованиями к поручителю.

Таким образом, банкам нужны поручители в случаях, когда заемщик не может или не хочет предоставить достаточные гарантии выплаты. Поручитель становится дополнительной страховкой для банка и позволяет ему снизить риски от невыполнения кредита.

Альтернативные методы ипотечного обеспечения

Залог недвижимости

Одним из способов обеспечения ипотеки является залог недвижимости. В этом случае, заемщик предоставляет свою недвижимость в качестве обеспечения кредита банку. При ухудшении финансового положения заемщика, банк имеет право продать заложенную недвижимость для погашения кредита. Этот метод обеспечения также связан с некоторыми рисками, так как ухудшение рыночной стоимости недвижимости может привести к тому, что ее продажа не покроет полностью задолженность по кредиту.

Созаемщики

Одним из альтернативных способов обеспечения ипотеки является привлечение созаемщиков. В этом случае, созаемщики являются соответственно одними из гарантов возврата кредита. Кредитор имеет право требовать выплаты задолженности не только у заемщика, но и у созаемщиков. Таким образом, риски ухудшения финансового положения заемщика распределяются между несколькими лицами.

Созаемщики также несут определенные обязанности и ограничения. Они должны соответствовать требованиям банка и проявить достаточную платежеспособность. При этом, в случае, если один из созаемщиков перестанет выплачивать задолженность, другие созаемщики обязаны это делать.

Несмотря на то, что использование созаемщиков является альтернативным методом обеспечения ипотеки, он также не лишен проблем и рисков. В случае неисполнения обязательств одним из созаемщиков, другие созаемщики могут быть привлечены к ответственности и рисковать своим имуществом.

Специфика ипотеки без поручителей и созаемщиков

Оформление ипотеки без поручителей и созаемщиков может быть сложным процессом. Банк может требовать дополнительные документы и проверки, чтобы обеспечить свои интересы и минимизировать риски. В таких случаях, банк может потребовать повышенный первоначальный взнос или высокий процент по кредиту. Также могут быть установлены определенные ограничения и требования для заемщика.

Определение необходимости поручителя или созаемщиков в случае ипотеки зависит от многих факторов, включая финансовое положение заемщика, историю кредитования, требования банка и многие другие. Потенциальные заемщики должны оценить свои финансовые возможности и риски, прежде чем принимать решение об оформлении ипотеки с поручителями или созаемщиками.