Уважаемые предприниматели! Часто возникают ситуации, когда между вашей компанией и налоговой инспекцией возникают разногласия по поводу расчетов. Чтобы разрешить такие споры и установить истину, вам может потребоваться обращение в налоговую инспекцию с заявлением о проведении акта сверки расчетов.

Акт сверки расчетов — это документ, который подтверждает наличие или отсутствие разногласий между вашей организацией и налоговой инспекцией в отношении расчетов за определенный период. Он имеет юридическую силу и может быть использован в качестве доказательства при разбирательствах с налоговой.

Для проведения акта сверки расчетов вы должны предоставить налоговой службе все необходимые документы, подтверждающие вашу финансовую деятельность за указанный период. Это могут быть бумажные или электронные копии выписок из бухгалтерии, а также информация из программного обеспечения, такого как 1С.

Обратите внимание, что в некоторых случаях налоговая инспекция может отказать в проведении акта сверки расчетов. Скачивания и письменные объяснения могут быть недостаточными основаниями для проведения сверки. Поэтому важно знать, кто может провести акт сверки расчетов и какие условия должны быть выполнены.

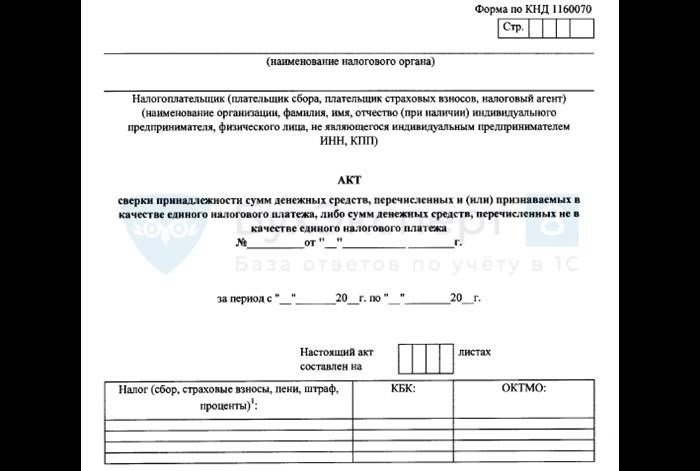

Чтобы получить образцы форм акта сверки расчетов и ознакомиться с правилами и функциями их заполнения, вы можете обратиться в налоговую инспекцию или найти электронное издание на официальном сайте ФНС. Имейте в виду, что при проведении электронного акта сверки требуются электронная подпись и другие современные технологии для обеспечения защиты информации.

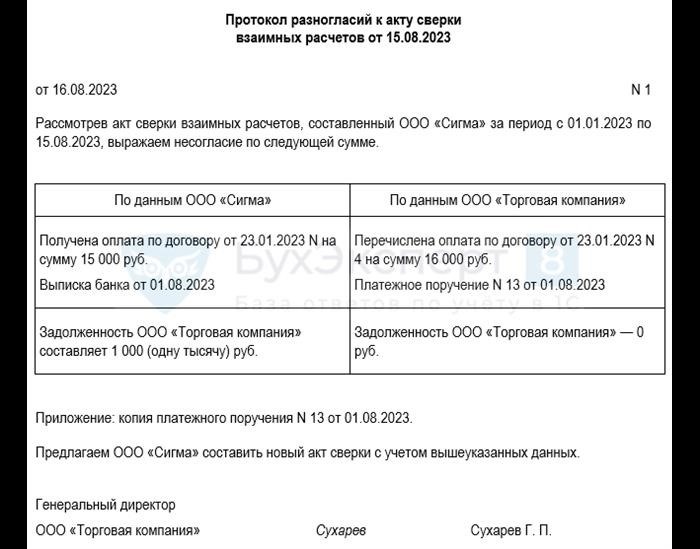

Обращаем ваше внимание, что в случае возникновения разногласий с налоговой инспекцией, акт сверки расчетов может стать важным документом для дальнейшего разрешения конфликта. Поэтому, помимо правил и образцов заполнения, большое значение имеет составление акта и его подписание представителями обеих сторон.

Не забывайте проводить сверку расчетов регулярно, чтобы иметь возможность оперативно выявить разногласия и принять меры по их разрешению. Запомните, что акт сверки расчетов — это мощный инструмент, который поможет вам подтвердить правоту вашей компании во время проверки со стороны налоговой инспекции.

Электронная сверка: что это такое?

Что нужно знать о электронной сверке:

Кто должен сверять расчеты: предприятие или налоговая инспекция?

Для проведения электронной сверки нужно обратиться в налоговую инспекцию с заявлением о проведении сверки. После этого инспекторы ФНС проводят сверку на основе представленных данных.

Зачем проводить сверку расчетов?

Сверка расчетов позволяет выявить расхождения между данными предприятия и налоговой инспекции. Если такие расхождения есть, они могут быть основанием для проведения налоговой проверки или возникновения налоговых разногласий.

Как происходит электронная сверка:

- Скачивание формы акта сверки в электронном виде. Образцы формы акта сверки можно найти на сайте ФНС.

- Заполнение формы акта сверки. В акте указываются все расчеты, за исключением расчетов, по которым налоговая инспекция выдала акты на проведение сверки.

- Подписание акта сверки представителем предприятия и представителем налоговой инспекции.

- Отправка акта сверки в налоговую инспекцию.

- Получение акта сверки из налоговой инспекции.

- Сверка данных из акта сверки с данными предприятия.

Что нужно помнить о электронной сверке:

- Форма акта сверки должна быть заполнена в соответствии с правилами, в случае изменения которых передача акта сверки не будет принята.

- Акт сверки можно подписывать как в бумажном, так и в электронном виде.

- Для подписания акта сверки в электронном виде можно использовать ЭЦП.

- После проведения электронной сверки необходимо хранить акты сверки в течение 5 лет.

Если у вас возникли вопросы о проведении электронной сверки, вы всегда можете обратиться в налоговую инспекцию или получить юридическую помощь.

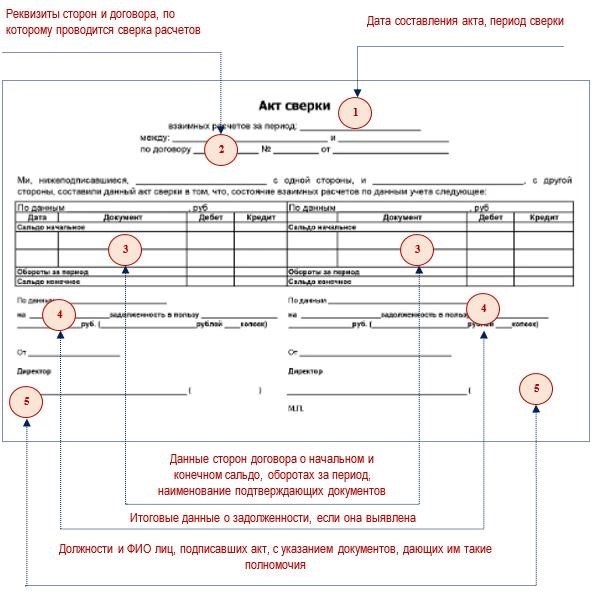

Как оформить форму акта сверки расчетов?

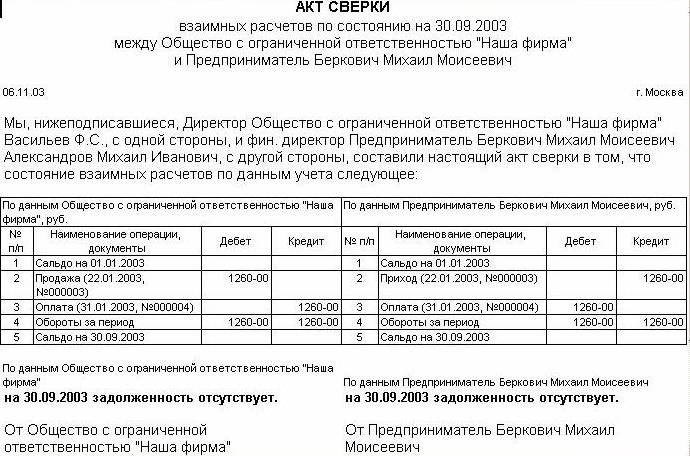

Что должно быть в форме акта сверки расчетов? В первую очередь, акт должен содержать информацию о том, кто проводит сверку и кто ее производит. Это может быть налоговая инспекция или сотрудники инспекции. Далее, в акте должны быть указаны данные о тех расчетах, которые подверглись сверке.

Для проведения акта сверки необходимо обращение в налоговую инспекцию. В обращении необходимо указать, что вы хотите провести сверку расчетов. Если у вас возникли разногласия с налоговой инспекцией или они отказали в проведении сверки, то вы можете обратиться в суд с заявлением о проведении сверки.

Акт сверки в электронной форме также имеет определенные правила подготовки и оформления. В электронном акте все данные записываются в электронную систему, сохраняются и подписываются с помощью специальной электронной подписи. При оформлении бумажного акта вам понадобятся бланки для его заполнения и подписания.

Инструкции для оформления акта сверки:

- Скачайте образец формы акта сверки расчетов.

- Заполните все необходимые поля акта, указав информацию о ваших расчетах и организации.

- Если вам понадобится помощь, обратитесь к юридической помощи или специалистам ФНС.

- Подпишите акт сверки. В электронном виде это будет электронная подпись, а в бумажном – ваша физическая подпись.

- Запомните, что проводим сверку только по акту сверки-2026, если не изменились правила и бланки.

- Подайте акт сверки в налоговую инспекцию или отправьте его на печать, если он находится на электронном носителе.

Теперь вы знаете, как оформить форму акта сверки расчетов. Сверка может быть полезной и необходимой процедурой для установления точности взаиморасчетов между организациями.

Полезные советы при заполнении формы акта сверки

Если у вас возникли разногласия с налоговой инспекцией в расчетах, акт сверки может помочь вам урегулировать спорные вопросы и снять все сомнения. Но чтобы правильно заполнить акт сверки, нужно знать некоторые правила и рекомендации.

Сначала определите саму необходимость в сверке расчетов. Обычно она проводится по заявлению налогоплательщика или по инициативе налоговой инспекции. Но зачем нужен акт сверки и что он должен содержать?

Акт сверки – это документ, в котором фиксируются все расхождения между данными, указанными в налоговом обязательстве и в учетной системе налогоплательщика. Он состоит из шести таблиц и функций и является важным документом при проверке вашей деятельности налоговыми органами.

Как правило, акт сверки заполняют налоговые инспекторы ФНС, но если вы не согласны с их результатами, то вы можете оспорить его и предложить свою версию акта. Для этого вам нужно обратиться в ИФНС с соответствующим заявлением.

Если вы решили провести такую сверку расчетов самостоятельно, то вам понадобятся бумажные бланки формы акта сверки, которые можно получить в налоговой инспекции или скачать на сайте ФНС. Обратите внимание, что на сайте приведены образцы актов сверки в электронном виде, их нужно напечатать и заполнить вручную.

В начале заполнения акта сверки вам нужно указать исходные данные для сравнения, это могут быть учетные данные по вашей программе 1С или другой электронной системы. Запомните, что акт сверки должен быть подписан представителями обеих сторон — налогоплательщика и налоговой инспекции. Поэтому обратите внимание на правильное подписание документа.

Если вам отказали в проведении сверки расчетов или вы не согласны с ее результатами, вы всегда можете обратиться в ИФНС и подать соответствующее обращение. Учтите, что процедура проведения сверки может иметь свои особенности, в зависимости от того, какие изменения произошли в правилах и порядке проведения.

Кто должен провести сверку расчетов с налоговой инспекцией? По закону, сверку могут проводить налоговые инспекции в любой момент. Однако на практике, проведение сверки зависит от степени доверия налоговой к вашим расчетам и от того, есть ли какие-либо нарушения в вашей налоговой отчетности.

Если вы решили провести сверку самостоятельно, помните, что электронная форма акта сверки считается равноценной ее бумажному варианту. Важно вызвать инспекторов ФНС, чтобы они увидели ваш акт сверки на месте и подтвердили его правильность.

Теперь вы знаете некоторые полезные советы при заполнении формы акта сверки. Не стесняйтесь использовать их, чтобы урегулировать свои разногласия с налоговой инспекцией и защитить свои права в рамках налогового законодательства.

| Форма сверки | Функции |

|---|---|

| 1. (Шапка) Организация — налогоплательщик | Указать данные о налогоплательщике (название, ИНН, категория) |

| 2. Бухгалтерская и статистическая отчетность налогоплательщика по налогу | Указать суммы налогов на каждый отчетный период |

| 3. Данные налогоплательщика, получаемые инспекторами | Указать суммы, представленные налоговыми инспекторами |

| 4. Расчеты по декларациям и документам налогоплательщика | Указать данные о декларациях и документах, представленных налогоплательщиком |

| 5. Дополнительные сведения и документы налогоплательщика | Указать прочие сведения и документы, представленные налогоплательщиком |

| Описать выводы и заключение по проведенной сверке |

Что указывать в акте сверки расчетов?

Электронное или бумажное обращение?

Если у вас возникла необходимость провести акт сверки расчетов, вам нужно будет обратиться в соответствующую налоговую инспекцию или ФНС с заявлением о проведении сверки. Сейчас есть возможность скачивания и заполнения формы заявления для акта сверки на официальных сайтах ФНС.

Также стоит учесть, что акт сверки расчетов можно сделать как в электронном, так и в бумажном формате. Если вы предпочитаете электронную версию, вы можете получить образец формы акта сверки расчетов на сайте налоговой инспекции или ФНС.

Что указывать в акте сверки расчетов?

В акте сверки расчетов необходимо указать следующую информацию:

- Сверку проводим между:

- Наименование сторон:

- Основание проведения сверки:

- Период сверки:

- Дата составления акта сверки расчетов:

- Фактическая сумма по расчетам:

- Правила подписывать акт сверки:

- Зачем подписывать акт сверки:

При подписании акта сверки расчетов необходимо помнить, что он должен быть подписан всеми сторонами, участвующими в сверке, с указанием должности и подписью. Если есть отказ от подписания акта сверки, необходимо указать причину отказа.

Проведение акта сверки расчетов имеет юридическую силу и может использоваться в случае разногласий и споров между сторонами.

Как проверить акт сверки расчетов?

Если у вас возникла необходимость проверить сверку расчетов, то вам придется скачать форму акта сверки расчетов с сайта ИФНС или напрямую обратиться в налоговую инспекцию. После этого, вы должны подписать полученную форму акта сверки расчетов.

В случае, если ИФНС отказали в проведении акта сверки расчетов, вы можете подать юридическое заявление на проведение сверки или обратиться в суд. Запомните, что лучше всего обращаться с такими вопросами к юридическим специалистам, так как даже малейшая ошибка может привести к негативным последствиям для вашего бизнеса.

Для сверки расчетов в 1С есть специальные банки, по которым можно проводить работу. Электронная форма акта сверки расчетов имеет юридическую силу, но в случае разногласий или споров, бланки на бумажном носителе являются более надежным доказательством.

При проведении сверки расчетов с контрагентами нужно следовать определенным правилам. Перед началом сверки необходимо согласовать с контрагентом дату и время проведения акта сверки. На основе предоставленных документов проводится проверка расчетов на наличие расхождений между данными в акте сверки и фактическими расчетами.

Если в ходе сверки обнаружены расхождения, необходимо составить акт с указанием всех выявленных разногласий. В этом случае важно учесть правила и выполнить все необходимые действия для разрешения возникших разногласий.

Также помощь в осуществлении сверки расчетов может оказать электронное заявление на проведение сверки в ИФНС или обратиться к налоговой инспекции. Вам будет предоставлена инструкция по заполнению заявления и необходимые образцы акта сверки.

В случае изменений в акте сверки после его подписания, необходимо проводить повторную сверку с контрагентами на основе обновленных данных. Помните, что акт сверки является важным документом и его подписание несет определенные юридические функции.

Как использовать электронную сверку?

Основные правила проведения электронной сверки:

- Обращение в налоговую инспекцию. Для проведения электронной сверки необходимо обратиться в налоговую инспекцию по месту регистрации или месту нахождения предприятия с заявлением о проведении сверки расчетов.

- Подписание акта сверки. По результатам проведения электронной сверки, налоговая инспекция предоставит акт сверки расчетов в электронном виде. Этот документ должен быть подписан руководителем организации и юридическим лицом, ответственным за сверку.

- Проведение расчетов. После получения подписанного акта сверки, вы можете проводить расчеты с ФНС, учитывая данные, указанные в акте. Запомните, что акт сверки имеет юридическую силу и обязательство для налоговой инспекции.

Зачем проводить электронную сверку?

Проведение электронной сверки позволяет выявить расхождениями между данными, предоставленными налогоплательщиком, и данными в налоговой базе ФНС. Это позволяет своевременно исправить ошибки и избежать возникновения недоразумений и финансовых проблем в будущем.

Как проводим электронную сверку?

Кто проводит сверку: электронную сверку проводят инспекторы налоговой инспекции с помощью специального программного обеспечения.

Как получить акт сверки: после проведения электронной сверки, вы получите акт сверки расчетов в электронном формате. Его можно скачать с сайта ФНС или получить через систему 1С.

Как сверить расчеты: ознакомьтесь с данными, указанными в акте сверки, и сверьте их с вашими расчетами. Если вы обнаружите расхождения, обратитесь в налоговую инспекцию для уточнения и исправления ошибок.

Запомните, что электронная сверка расчетов — это более удобный и эффективный способ проверки данных, который сэкономит вам время и силы по сравнению с бумажным форматом сверки. Используя электронную сверку, вы сможете быстро и точно сверить свои расчеты с данными ФНС и исправить возможные ошибки в срок.