Основные принципы подоходного налога в Германии весьма схожи с системами других развитых стран. Важно знать, что подоходный налог является обязательным налогом и начисляется на доходы граждан и резидентов Германии. Данный налог взимается с физических лиц, получающих доходы, как внутри страны, так и за ее пределами. Это обобщенное определение, которое также включает в себя дополнительные выплаты, такие как страховые взносы.

Оформление и подача декларации о доходах — обязательное требование для всех налогоплательщиков Германии. Последний срок для сдачи экземпляра полностью заполненной декларации налога для посетителей Германии заканчивается в конце мая. Более конкретные сроки могут быть предложены налоговыми консультантами или на самом сайте государственной налоговой службы Германии. Для иностранцев главным документом при подаче декларации по налогу на прибыль в Германии является показатель Формы KIK с описанием всех доходов, подлежащих налогообложению, а также причины и основания для их налогообложения.

Важно отметить, что в системе налогообложения Германии существует шкала налоговых классов. Каждый класс имеет свою ставку налога, исчисляемого от доходов налогоплательщика за год. Освобождение от налогообложения применяется к гражданам и резидентам Германии, уровень дохода которых находится ниже установленного минимума.

Понятие подоходного налога

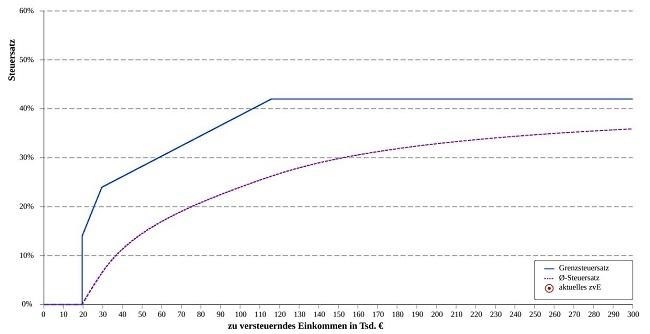

Ставки подоходного налога в Германии дифференцированы и зависят от доходов налогоплательщика. Они состоят из двух компонентов: федерального налога и местного налога. Федеральные ставки подоходного налога варьируются от 14% до 45%, а местные ставки — от 0% до 9%. В целом, общая ставка налога может составлять до 45%.

При расчете подоходного налога учитываются различные льготы и необлагаемые суммы. Например, сумма доходов до 9 168 евро (для одиноких лиц) или 18 336 евро (для семейных пар) освобождается от налогообложения. Также предусмотрены льготы на детей, дополнительные взносы на социальное страхование и другие факторы, которые учитываются при расчете налогов по декларации.

Для оформления налоговой декларации и расчета подоходного налога граждане Германии могут воспользоваться услугами специальных налоговых консультантов или зайти на официальный сайт налоговой службы и заполнить декларацию самостоятельно.

Примеры подоходного налогообложения в Германии

Пример 1: Если ваш годовой доход составляет 30 000 евро, то декларируемая сумма будет 21 832 евро (30 000 евро минус льготы). При таких доходах вы платите 14% федерального налога и 9% местного налога, что составит около 4 103 евро налоговых платежей в год.

Пример 2: Если ваш годовой доход составляет 80 000 евро, то декларируемая сумма будет 65 368 евро. При таких доходах вы платите 42% федерального налога и 9% местного налога, что составит около 24 719 евро налоговых платежей в год.

Пример 3: Если ваш годовой доход составляет 150 000 евро, то декларируемая сумма будет 138 168 евро. При таких доходах вы платите 45% федерального налога и 9% местного налога, что составит около 57 730 евро налоговых платежей в год.

Уровень подоходного налога в Германии может быть изменен в зависимости от роста доходов и экономической ситуации в стране. Также стоит отметить, что германский налоговый кодекс предусматривает штрафы и наказание за уклонение от уплаты налогов или неправильное заполнение декларации.

Особенности подоходного налога в Германии

Оценка налоговой базы происходит на основе доходов, полученных налогоплательщиком в течение календарного года. Основные источники доходов включают зарплату, дивиденды, проценты от ссуд, продажу имущества и аренду.

Для налогообложения учитывается семейное положение налогоплательщика. Одинокие налогоплательщики платят налоги по одному тарифу, а семьи имеют возможность получения льготных ставок.

Порядок оплаты налогов

В Германии налоги удерживаются непосредственно с заработной платы налогоплательщика, что позволяет избежать необходимости предоставления декларации в большинстве случаев. Однако, при наличии дополнительных доходов или особых обстоятельств, необходимо оформление налоговой декларации.

При декларировании доходов налогоплательщик имеет право на ряд вычетов и льгот. Например, можно учесть расходы на образование, медицинские услуги, страховки, а также получить вычеты на детей. Также можно суммировать доходы супругов и снизить ставку налога.

Расчет подоходного налога

Для расчета подоходного налога в Германии используется специальная таблица, которая учитывает уровень дохода и семейное положение налогоплательщика. Уровень налоговой ставки может изменяться каждый год, поэтому важно регулярно проверять актуальные данные налоговой таблицы.

Кроме того, в Германии существуют дополнительные налоги, такие как налог на недвижимость и наследство, которые облагаются в отдельном порядке.

Для более точного расчета налогов рекомендуется обратиться за консультацией к специалистам или использовать специальные онлайн-калькуляторы, которые помогут определить размер налоговой выплаты.

Нерезиденты и подоходный налог в Германии

Нерезиденты, получающие доходы в Германии, также подлежат налогообложению. Однако, имеются особенности при оплате налогов для нерезидентов, которые необходимо учитывать. Существуют различные правила для владения недвижимостью, продажи имущества и получения доходов от аренды.

Оформление налоговой декларации и уплата налогов в Германии требуют внимания к деталям и знания основных правил и процедур. Для получения более детальной информации и облегчения процесса декларирования рекомендуется обратиться к специалистам или использовать официальные ресурсы сайта налоговой службы Германии.

Резиденты и нерезиденты

Для резидентов Германии применяются общие правила налогообложения по подоходному налогу. Их доходы, полученные как в Германии, так и за рубежом, облагаются налогом в Германии. Такое налогообложение осуществляется в зависимости от базы налогообложения, которая определяется на основе зарплаты, доходов от инвестиций и других источников.

Нерезиденты, в свою очередь, подлежат налогообложению только по доходам, полученным от источников в Германии. Налоговая ставка для нерезидентов может быть выше, чем для резидентов.

Нерезиденты могут иметь определенные льготы, освобождения или вычеты от налоговой платы в Германии. Однако, для их получения необходимо правильно оформить налоговую декларацию и подать ее в соответствующие органы.

На международные соглашения между Германией и другими странами также может оказывать влияние порядок налогообложения в зависимости от статуса резидента или нерезидента.

| Резиденты | Нерезиденты |

|---|---|

| Общие правила налогообложения | Налогообложение только по доходам от источников в Германии |

| На основе зарплаты, доходов от инвестиций и других источников | — |

| Возможность получения льгот и вычетов | — |

| Необходимость подачи налоговой декларации | — |

| — | Возможное повышение налоговой ставки |

Важно учесть, что налоговые правила и ставки могут меняться в зависимости от изменений в законодательстве Германии.

Налоговые классы

В Германии для расчета подоходного налога используется система налоговых классов. Класс налогообложения определяет, какая шкала налогообложения применяется к доходу налогоплательщика. Налоговые классы также учитываются при расчете налоговых льгот и освобождений.

Всего существует 6 налоговых классов:

| Налоговый класс | Описание |

|---|---|

| I | Одинокие лица без детей |

| II | Одинокие лица с детьми |

| III | Работающий супруг/супруга (при условии, что второй супруг не работает) |

| IV | Работающий супруг/супруга (при условии, что оба супруга работают) |

| V | Супруги с разным уровнем дохода |

| VI | Дополнительный налоговый класс для второй работы |

Выбор налогового класса зависит от семейного положения и количества детей. Каждый класс имеет свои особенности и применяемые ставки налогообложения. Например, налоговый класс I применяется к одиноким лицам без детей, а класс II — к одиноким лицам с детьми.

Изменение налогового класса можно производить в течение года в результате изменения семейного положения или рождения/ухода ребенка. Также, при общем суммарном доходе супругов более €45000 и имеющимся владением недвижимости, могут возникнуть дополнительные налоговые обязательства. Рекомендуется проконсультироваться с налоговым консультантом или воспользоваться специальными калькуляторами для более точного расчета налоговых обязательств.

Вычеты и льготы

В Германии существуют различные вычеты и льготы, которые позволяют уменьшить сумму налога по доходам. Эти вычеты и льготы могут быть применимы для физических лиц, облагающихся налогом на доходы физических лиц.

Вычеты при декларировании доходов

При заполнении налоговой декларации физические лица имеют возможность получить определенные вычеты. Например, можно списать определенные расходы, связанные с обучением или повышением квалификации. Также можно получить вычет на декларацию налога, если у вас есть дети или члены семьи, о которых вы заботитесь финансово.

Вычеты на социальные взносы и страховки

Также существуют вычеты на социальные взносы и страховки. Физические лица могут получить вычеты на взносы в государственное пенсионное страхование, здравоохранение и страхование от безработицы.

Кроме того, некоторые профессиональные группы и категории лиц могут иметь особые вычеты и льготы. Например, для предпринимателей и самозанятых лиц существуют специальные правила в отношении вычетов и льгот.

Основные налоговые ставки и таблица налоговых ставок

Основные налоговые ставки для налога на доходы физических лиц в Германии следующие:

- Ставка налога в зависимости от годового дохода: от 0% до 45%. Налоговая ставка прогрессивная, то есть она возрастает по мере роста дохода.

- Ставка налога на прибыль для физических лиц, получающих доходы от предпринимательской деятельности: 3.1% для доходов до 24500 евро и 10.3% для доходов свыше этой суммы.

Ниже приведена таблица налоговых ставок на основные виды доходов:

| Годовой доход | Ставка налога |

|---|---|

| До 9 169 евро | 0% |

| От 9 169 евро до 14 254 евро | 14,217% |

| От 14 254 евро до 55 961 евро | 42,245% |

| От 55 961 евро и выше | 45% |

Однако ставки налога могут отличаться в зависимости от конкретной ситуации, поэтому рекомендуется обратиться к налоговому консультанту или использовать онлайн-калькуляторы налоговых ставок для более точного расчета.

Дополнительные вычеты и льготы

Помимо основных вычетов и льгот, в Германии также существуют дополнительные вычеты и льготы. Например, можно получить вычет на оплату аренды или ипотечного кредита. Также существует множество других вычетов в зависимости от конкретных обстоятельств.

Во избежание ошибок при подаче налоговой декларации и расчете налогов, рекомендуется обратиться за консультацией к налоговому консультанту или использовать официальные ресурсы налоговой службы Германии. Также полезными могут быть специализированные сайты и ссылки на ресурсы с информацией о вычетах и льготах в Германии.

Расчет подоходного налога

Подоходный налог в Германии рассчитывается на основе зарплаты и других доходов граждан. Плата за налог зависит от суммы дохода и федеральных налоговых ставок. Для расчета налога можно воспользоваться примерами на официальном сайте налоговой службы или обратиться за консультацией к специалисту.

Основные принципы расчета подоходного налога в Германии:

1. Зависимость от дохода

Подоходный налог рассчитывается в зависимости от заработной платы или других доходов граждан. Ставка налога возрастает по мере роста дохода.

2. Классы налогообложения

В Германии используется система классов налогообложения, которая учитывает семейное положение налогоплательщика. Одинокие граждане и семьи облагаются налогом по разным ставкам.

3. Вычеты и освобождения от налога

В рассчете подоходного налога учитываются вычеты и освобождения от налога, которые зависят от разных факторов, таких как количество иждивенцев, наличие недвижимости и т.д. Это позволяет снизить сумму налога и уменьшить налоговую нагрузку.

Для более подробной информации о расчете подоходного налога в Германии и заполнении налоговой декларации можно обратиться к специалистам или посетить официальный сайт налоговой службы. Там вы найдете таблицы с процентными ставками налога, информацию о вычетах и льготах, а также ссылки на международные соглашения о налогообложении.

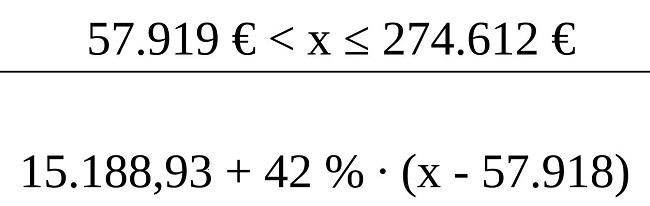

Ставки налога на доходы физических лиц

Ставки налога на зарплату:

- С доходом до 9 744 евро в год ставка налога составляет 0%;

- С доходом от 9 745 до 57 051 евро в год ставка налога составляет 14%;

- С доходом от 57 052 до 270 500 евро в год ставка налога составляет 42%;

- С доходом свыше 270 501 евро в год ставка налога составляет 45%.

В ставку налога на зарплату также входит пенсионный взнос (9,3% от зарплаты), налог на социальное страхование (9,3%), а также дополнительные страховки и социальные взносы.

другие виды доходов:

- Ставка налога на доходы от сдачи в аренду недвижимости – 17%;

- Ставка налога на доходы от продажи недвижимости – 25%;

- Ставка налога на доходы от продажи ценных бумаг – 25%;

- Ставка налога на доходы от экспорта – 15%;

- Ставка налога на доходы от дополнительных сделок – 45%.

Налоговая база для подсчета налога на доходы физических лиц формируется на основе доходов, полученных после вычета льгот и дополнительных расходов. Декларирование и расчет подоходного налога производится путем заполнения налоговой декларации и предоставления документов, подтверждающих доходы и расходы. Некоторые доходы, такие как вычеты на детей, здоровье, обучение и недвижимость, могут быть освобождены от налогообложения или учтены в виде вычетов.

На сайте налоговой службы Германии представлены все правила и формы для подачи налоговой декларации и расчета подоходного налога. Оплата налога производится обычно через удержание из зарплаты (payroll withholding), что означает, что работник несет ответственность за уплату налога через работодателя.